Faire sa déclaration de revenus en micro-entreprise

Le portage salarial nouvelle génération

4,7 / 5 sur Google

4,7 / 5 sur Google 99 € par mois tout compris

99 € par mois tout compris Jusqu’à 73% de revenu net

Jusqu’à 73% de revenu net

La micro-entreprise est un régime simplifié de l’entreprise individuelle. Ses revenus relèvent de l’impôt sur le revenu, dans la catégorie des bénéfices industriels et commerciaux (BIC) ou des bénéfices non commerciaux (BNC) selon son activité. Ce régime est très allégé, mais vous avez tout de même quelques obligations à effectuer dont des déclarations de micro-entreprise. Celle des impôts est à réaliser chaque année à l’aide du formulaire 2042-C-PRO, même si vous avez opté pour le versement libératoire. À travers cet article, nous vous guiderons dans la réalisation de votre déclaration de revenu d’auto-entrepreneur.

Quand faire sa déclaration de revenu d’auto-entrepreneur ?

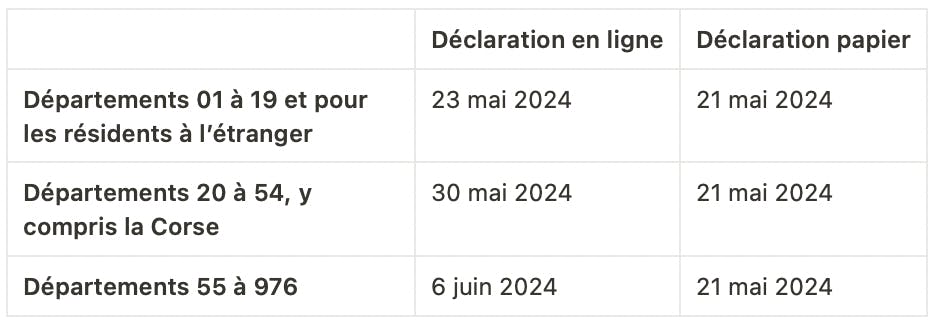

La déclaration de vos revenus d’auto-entrepreneur se fait en même temps que votre déclaration annuelle des particuliers. La date limite dépend de votre lieu de résidence.

Les délais pour faire sa première déclaration d’impôt

Vous devez remplir votre première déclaration de revenu d’auto-entrepreneur l’année suivant celle de la création de votre micro-entreprise.

À titre d’exemple : Si vous avez créé votre auto-entrepreneur en 2024, votre première déclaration sera à effectuer en 2025.

À noter :

Avant cette date, vous avez le droit de fournir une estimation de vos revenus à l’administration fiscale afin d’adapter votre taux de prélèvement à la source.

Les autres dates de déclaration de revenu du micro-entrepreneur

Découvrez les dates limites des déclarations de revenu d’auto-entrepreneur de 2024. Elles vous donneront une idée de la période déclarative de 2025 (le calendrier n’est pas encore connu). Elles dépendent de votre lieu de résidence principale, et non de domiciliation de la micro-entreprise.

Vous avez l’obligation d’effectuer votre déclaration en ligne sur le site impots.gouv.fr à partir de votre espace particulier, sauf si :

vous n’avez pas accès à internet dans votre foyer ;

c’est votre première déclaration de revenu.

Dans ce cas, vous pouvez envoyer votre déclaration à l’administration fiscale par voie postale.

Comment faire sa déclaration de revenu aux impôts ?

Bonne nouvelle, vous n’avez aucune liasse fiscale à transmettre pour votre déclaration de revenu d’auto-entrepreneur. Un simple formulaire est à remplir. Il s’agit de la déclaration complémentaire de revenus des professions non salariées.

Ce qu’il faut déclarer

Chaque année, il vous faut déclarer votre chiffre d’affaires hors taxes (HT) encaissé avec votre activité en micro-entreprise (celui de 2024 pour la déclaration de 2025).

Bon à savoir :

Vous pouvez vous appuyer sur votre attestation fiscale de l’Urssaf pour remplir votre déclaration de revenu.

Le formulaire 2042-C-Pro

Votre chiffre d’affaires HT d’auto-entrepreneur doit être indiqué sur le formulaire 2042-C-PRO.

Bon à savoir :

Vous n’avez pas à vous occuper de l’abattement forfaitaire. Il est déduit automatiquement lors du calcul de votre impôt.

Les étapes sur votre déclaration des revenus des particuliers :

la première page : vous renseignez vos informations personnelles et la situation de votre foyer fiscal ;

la page « revenu » de la déclaration : vous cochez les cases qui correspondent à votre activité (soit « micro-entrepreneur ayant opté pour le versement libératoire », « revenus industriels et commerciaux » ou « revenus non commerciaux professionnels »).

Les cases à remplir du formulaire 2042-C-PRO :

- case 5KO : le montant total HT de votre chiffre d’affaires encaissé en ventes de marchandises et assimilées aux BIC ;

- case 5KP : le montant total HT de votre chiffre d’affaires encaissé en prestations de services aux BIC ;

- case 5HQ : le montant total HT de votre chiffre d’affaires encaissé en activités libérales aux BNC ;

- case 5DB ou 5XI : le nombre de mois d’activités dans l’année de la micro-entreprise (12 pour une année complète).

La déclaration est légèrement différente si vous avez opté pour le versement libératoire de l’impôt sur le revenu. Vous devrez alors cocher la case « micro-entrepreneur ayant opté pour le versement libératoire de l’impôt sur le revenu » et remplir votre chiffre d’affaires dans une des cases suivantes :

- case 5TA pour les ventes de marchandises ;

- case 5TB pour les prestations de services aux BIC ;

- case 5TE pour les activités libérales.

Rassurez-vous, vous ne paierez pas deux fois l’impôt sur le revenu. L’impôt que vous avez payé tous les mois ou tous les trimestres auprès de l’Urssaf est reversé à l’administration fiscale. Cette déclaration sert à calculer le revenu fiscal de référence de votre foyer fiscal et son taux d’imposition.

Comment est calculé l’impôt en micro-entreprise ?

Le calcul de votre impôt sur le revenu dépend du mode de calcul choisi : le barème progressif de l’IR ou le versement libératoire.

Le calcul avec l’abattement forfaitaire

Le régime de la micro-entreprise ne vous permet pas de déduire vos frais professionnels. En contrepartie, vous bénéficiez d’un abattement forfaitaire d’auto-entreprise. Celui-ci s’applique automatiquement sur votre chiffre d’affaires déclaré.

Le taux de l’abattement forfaitaire est de :

- 71 % pour les activités de revente de marchandises et de fourniture de logement ;

- 50 % pour les prestations de services aux BIC ;

- 34 % pour les activités libérales.

À noter :

L’abattement forfaitaire est de 305 € au minimum.

En pratique, l’impôt dû sera donc calculé sur :

- 29 % de votre chiffre d’affaires réalisé en vente de marchandises ;

- 50 % en prestations au BIC ;

- 66 % pour les activités libérales.

Votre chiffre d’affaires abattement déduit intégrera les autres revenus de votre foyer fiscal et sera soumis au barème progressif de l’impôt sur le revenu.

Par exemple, prenons le cas d’un chiffre d’affaires HT de 30 000 €. Si vous avez une activité de prestations de services commerciales, votre revenu imposable sera de 15 000 € (50 % d’abattement). C’est ce montant qui relèvera du barème progressif par tranche (exemple pour une personne seule en 2024) :

- 0 % pour la tranche de 0 à 11 294 € ;

- 11 % de 11 295 € à 15 000 €.

Vous devrez donc 408 € d’impôts. Toutefois, des décotes peuvent s’appliquer, ainsi que des abattements et des réductions d’impôt selon votre situation.

Le calcul avec le versement libératoire

Le calcul est différent si vous avez opté pour le versement libératoire de l’auto-entrepreneur. Le taux de l’impôt s’ajoute à celui de vos cotisations sociales. Il est de :

- 1 % pour les activités de vente de marchandises ou de fourniture de logement ;

- 1,7 % pour les prestations aux BIC ;

- 2,2 % pour les activités libérales.

Si nous reprenons notre exemple, vous paierez 1,7 % d’impôt sur votre chiffre d’affaires mensuel ou trimestriel à l’Urssaf lors de votre déclaration de cotisations sociales. À l’année, vous aurez acquitté 510 €.

Pour rappel, vous avez la possibilité d’opter pour le versement libératoire à condition d’avoir un revenu fiscal de référence de l’avant-dernière année (revenu de 2023 pour une application en 2025) inférieur à un certain plafond (28 797 € pour une personne seule).

Ce choix est à faire avant le 30 septembre de chaque année pour une application au 1er janvier de l’année suivante (ou au plus tard le 30 avril lors de l’année de création de la micro-entreprise).

Ces autres articles pourraient aussi vous intéresser

Léo vous explique comment améliorer votre vie en 20 min

Moi c'est Léo, je vous explique en RDV de groupe en ligne le modèle Jump et comment cela va améliorer votre vie. Chaque jour, une cinquantaine de freelances découvrent le modèle et posent toutes leurs questions dans un format efficace et détendu. Rejoignez-nous pour tout comprendre !