Application de la TVA en tant que freelance

La TVA peut-être source de vrais casse-tête pour les travailleurs en freelance. Nous vous aidons à y voir plus clair dans cet article.

Alerte actualité

Le parlement a finalement décidé de reporter l'abaissement du seuil d'exonération de TVA à 25 000 € de CA pour tous les freelances auto-entrepreneurs à partir du 1er juin 2025 (au lieu du 1er mars 2025). Les seuils de TVA évoqués dans cet article sont donc toujours d’actualité jusqu'au 1er juin 2025. Nous vous conseillons de vous renseigner sur les statuts alternatifs à la micro-entreprise (ex : le portage salarial ou la CAE disponibles avec Jump) si l’abaissement de ce seuil pourrait perturber durablement votre activité.

Tour d’horizon de la TVA

La TVA en (très) bref

La TVA (Taxe sur la Valeur Ajoutée) est une taxe sur la consommation, collectée par les professionnels lors de la vente de leurs produits ou prestations de services et qui est ensuite reversée à l'État.

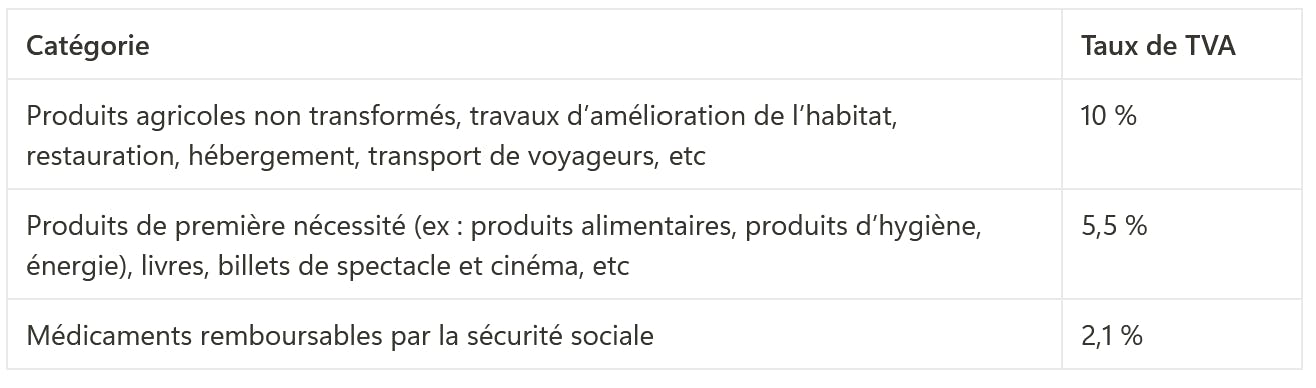

Il existe différents taux de TVA mais le taux normalement appliqué est celui de 20%.

Tableau récapitulatif des taux de TVA réduits :

Qui doit payer la TVA ?

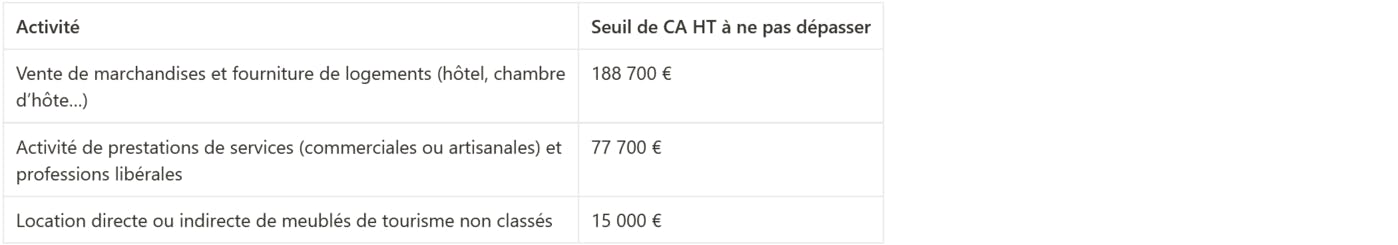

Le principe est que toutes les entreprises sont soumises à la TVA, peu importe leur forme sociale (SAS, SASU, SARL, EURL, etc). Cependant, il existe une exception en matière de TVA des micro-entrepreneurs. En effet, ils ne sont pas redevables de la TVA tant qu’ils respectent les seuils de chiffre d’affaires.

En tant que freelance vous pouvez donc être redevables de la TVA. Dans ce cas-là, vous devrez ajouter au prix de vente de vos biens ou prestations, le pourcentage de TVA correspondant.

Attention, certaines activités peuvent être exonérées de TVA (article 261 du Code Général des Impôts).

Les différents régimes en matière de TVA pour les freelances

Le principe en matière de TVA des freelances est qu’en dessous de certains seuils vous avez le choix entre :

- Bénéficier du régime de la franchise en base (exonération de TVA)

- Opter pour le régime simplifié ou réel de TVA

En revanche dès que vous dépassez les seuils autorisés, vous n’avez plus le choix, vous devenez redevables de la TVA (en régime simplifié ou réel).

Nous vous détaillons ces 3 régimes d’imposition à la TVA dès à présent.

Pas de facturation de la TVA avec la franchise en base

Avec le régime de la franchise vous ne facturez pas la TVA à vos clients (votre prix est HT), donc vous n’avez pas de déclaration de TVA à effectuer et vous ne pouvez pas déduire la TVA sur les achats de biens ou services acquis dans le cadre de votre activité.

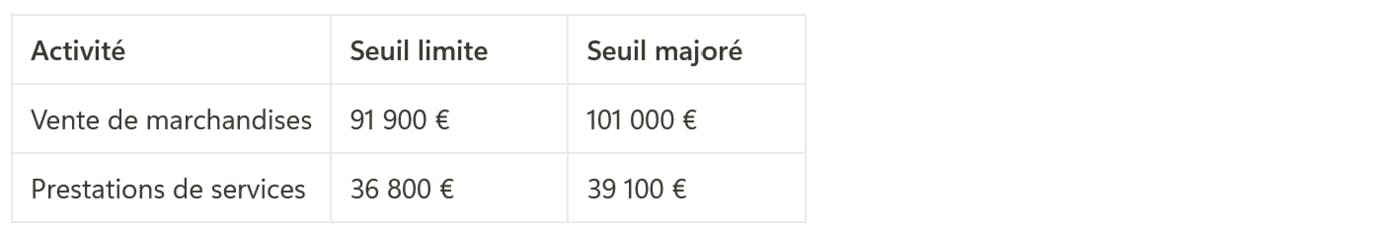

Pour bénéficier de cette exonération de TVA, il vous faut respecter deux seuils :

- Les seuils de chiffre d’affaires annuel de la micro-entreprise

Quid en cas de dépassement de ces seuils ?

Si vous dépassez ces seuils pendant 2 années consécutives, vous devrez changer de statut et passer de la micro-entreprise à l’entreprise individuelle.

- Les seuils de chiffre d’affaires de la franchise en base de TVA

Quid en cas de dépassement de ces seuils ?

Si votre chiffre d'affaires dépasse le seuil limite, vous entrez dans le "seuil majoré". Il s'agit du seuil au-delà duquel vous serez obligé de collecter et de reverser la TVA.

Si votre chiffre d'affaires se situe entre le seuil initial et le seuil majoré, vous serez exonéré de TVA pour la première année où vous dépassez ce seuil. Toutefois, si cette situation perdure l'année suivante, vous devrez alors commencer à payer la TVA.

Attention, en franchise en base de TVA vous devrez obligatoirement faire apparaître sur vos factures la mention « exonération de TVA, article 293B du CGI ».

Facturer la TVA avec le régime simplifié

Le régime simplifié de TVA vous permet de déclarer et payer la TVA une seule fois par an (via le formulaire CA12).

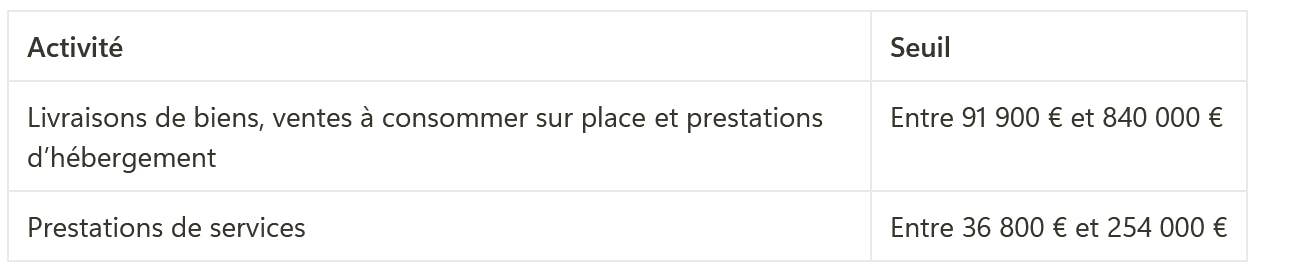

Pour bénéficier de ce régime votre chiffre d’affaires doit se situer entre certains montants.

De plus, le montant de votre TVA annuelle ne doit pas dépasser 15 000 € (sinon vous basculez dans le régime réel).

Attention, sont exclus du régime simplifié :

- Les importations ;

- Certaines opérations immobilières soumises à la TVA ;

- Les travaux de construction réalisés par des entreprises nouvelles ou qui ont repris une activité préexistante, dans le secteur du bâtiment (uniquement l’année de création ou de reprise et l’année suivante) ;

- Les personnes exerçant une activité occulte.

Vigilance

Avec le régime simplifié vous déclarez et payez la TVA annuellement (au moyen de 2 acomptes versés en juillet et décembre), il est donc important d’avoir conscience de cette dépense à venir et d’économiser cette somme.

Facturer la TVA avec le régime réel normal

Vous êtes automatiquement soumis au régime réel normal de TVA si vous dépassez les seuils de chiffre d’affaires suivants :

- 840 000 € pour les activités de ventes de marchandises, objets, fournitures et denrées à emporter ou à consommer sur place, fourniture de logement (hors location meublée, meublé de tourisme, gîte rural et chambre d'hôtes),

- 254 000 € pour les prestations de service.

Pour le secteur du bâtiment vous êtes obligatoirement soumis au régime réel. Au bout de deux années d’activité vous pourrez, si vous le souhaitez, opter pour le régime simplifié.

Avec le régime réel vous déclarez et payez votre TVA mensuellement ou trimestriellement, selon votre choix (via le formulaire CA3). En revanche si vous dépassez 4 000 € de TVA annuelle, vous n’avez plus le choix et devez déclarer et payer celle-ci tous les mois.

Le régime réel -comme le régime simplifié - est avantageux si dans le cadre de votre activité vous faites beaucoup d’achats professionnels. Vous pourrez alors déduire la TVA payée sur ces achats, de la TVA que vous avez encaissée et que vous devez reversée.

Facturer la TVA en tant que freelance :

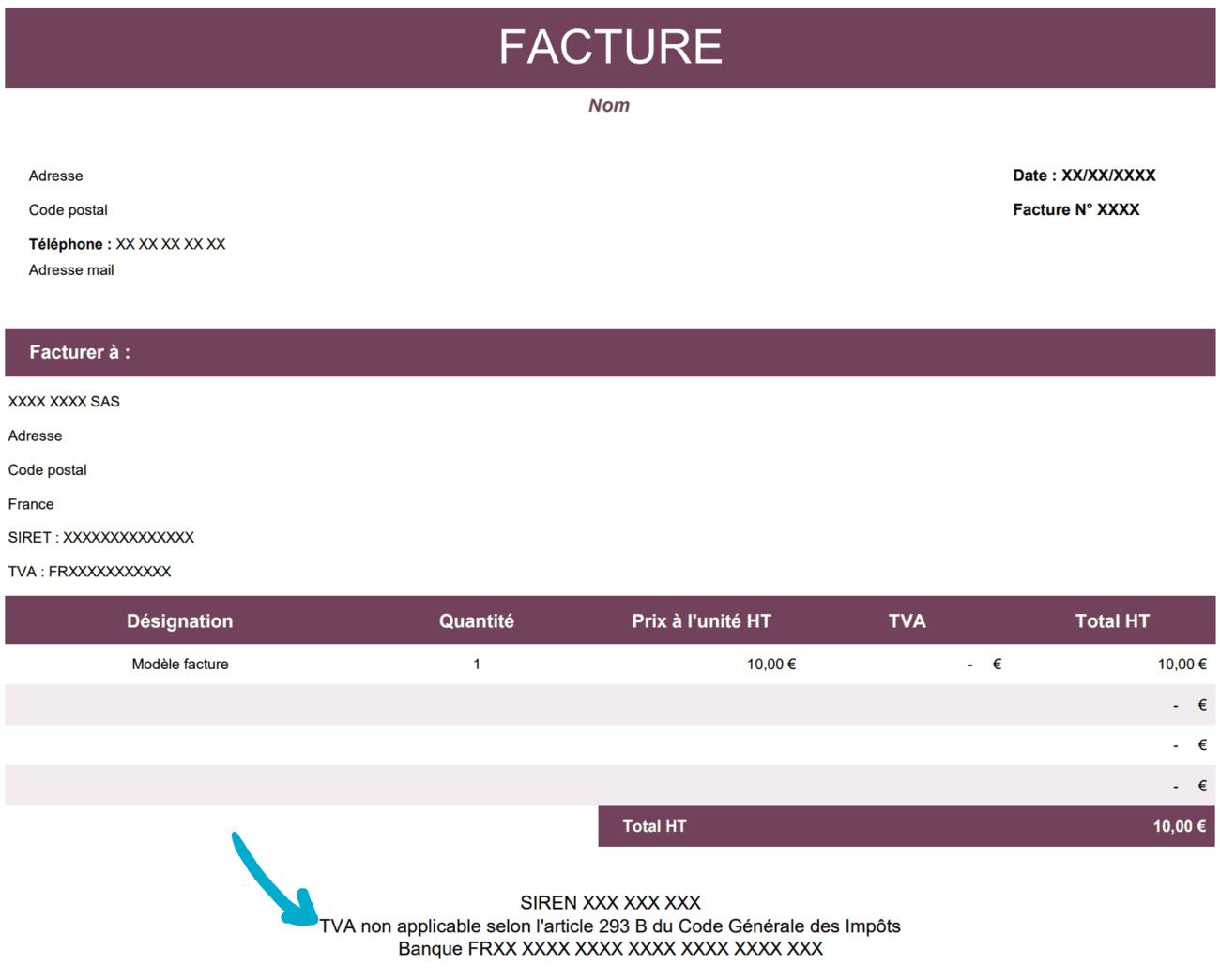

- Si vous êtes en franchise en base

Vous devez faire figurer sur vos devis et factures la mention « TVA non applicable - article 293 B du CGI » comme illustré ci-dessous.

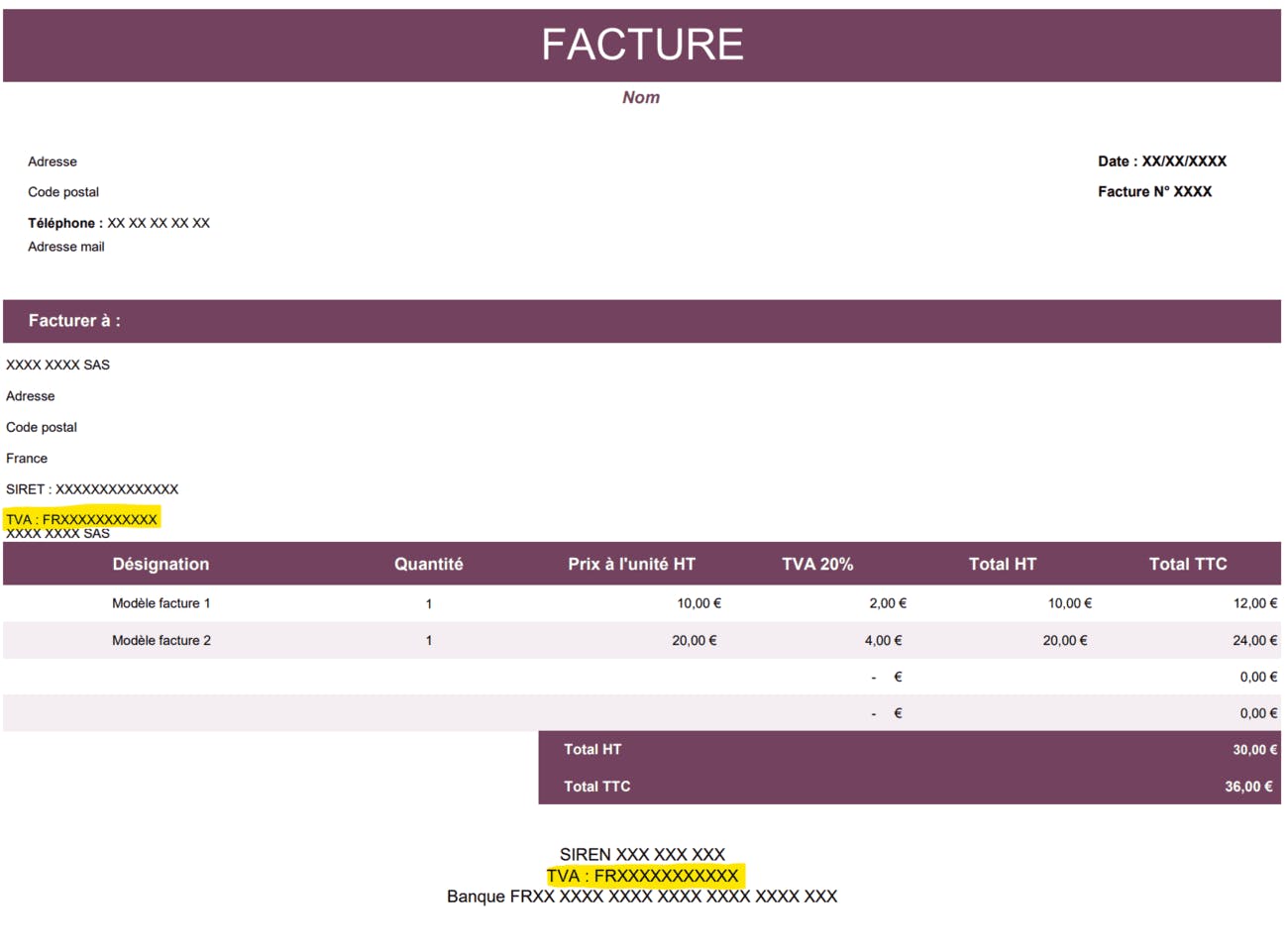

- Si vous êtes en régime simplifié ou réel

Vos factures et vos devis doivent contenir :

- Votre numéro d’identification à la TVA et celui du client professionnel assujetti à la TVA ;

- Le prix unitaire hors TVA ;

- Le taux de TVA applicable ;

- Le montant total majoré par la TVA ;

- La somme totale hors taxes et la somme totale toutes taxes comprises.

Déclaration de la TVA

Date de paiement de la TVA quand on est freelance

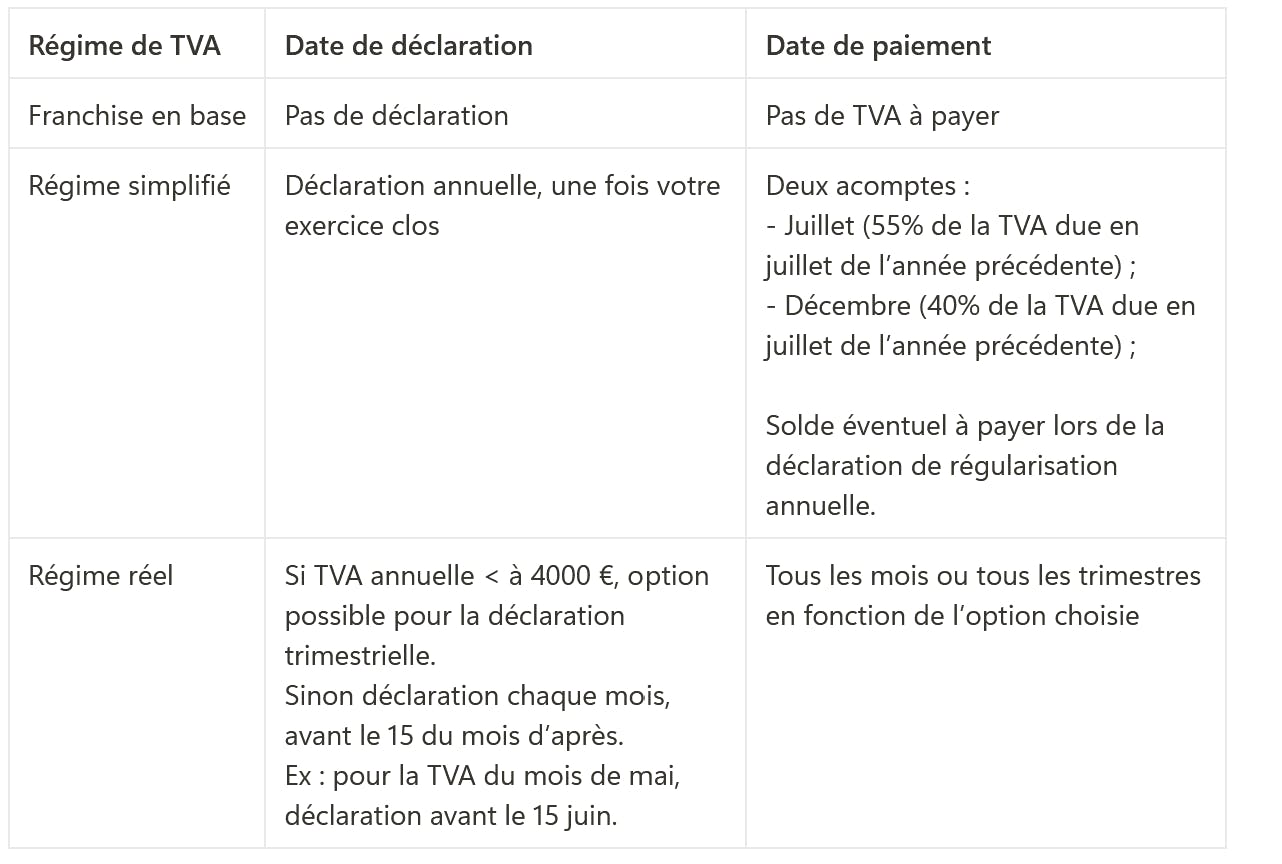

La date de paiement de votre TVA varie en fonction du régime auquel vous êtes soumis. Pour vous aider à y voir plus clair, voici un petit tableau récapitulatif :

Les cases à remplir

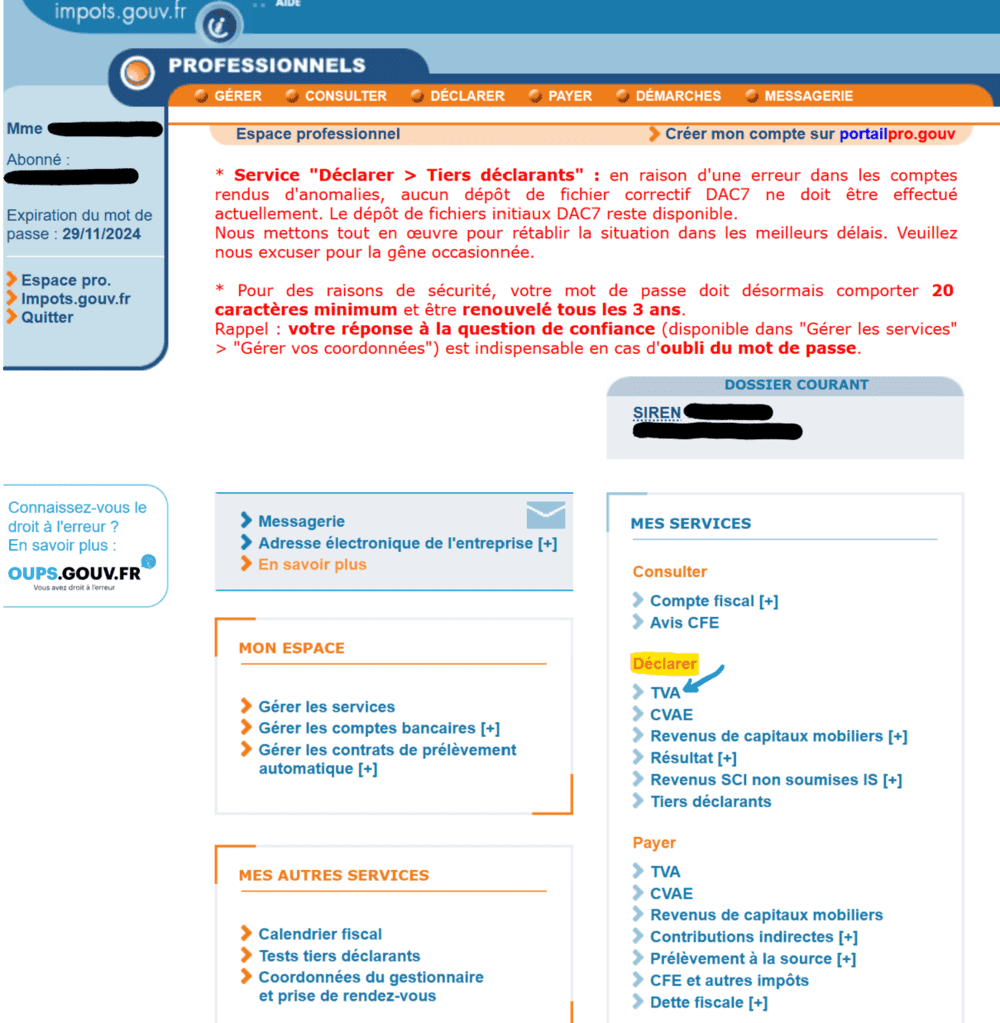

Votre déclaration de TVA se fait directement en ligne via votre espace professionnel.

Dans la rubrique « Mes services », « Déclarer », cliquez sur « TVA ». Sélectionnez l’activité pour laquelle vous devez déclarer la TVA et cliquez sur « Déclarer » en bas à droite. Sélectionnez la période de déclaration pour accéder à la déclaration en ligne.

Comment bien remplir sa déclaration de TVA ?

- Il faut d’abord renseigner votre chiffre d’affaires HT dans la ligne A1 ;

- Dans le cadre « TVA brute » vous devez inscrire votre chiffre d’affaires HT dans la case correspondant à votre taux de TVA applicable ;

- Dans le cadre « TVA déductible », inscrivez le montant de TVA total que vous pouvez déduire de vos achats professionnels (exemples : prestation d’entretien des locaux, achat de matériel de bureau, etc).

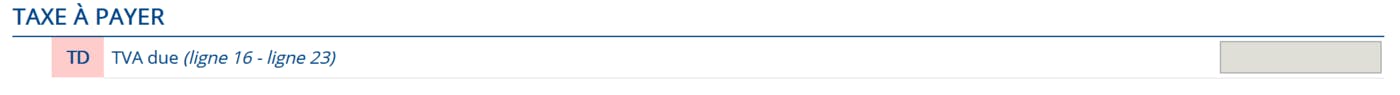

- Enfin le cadre « Crédits » vous indiquera si vous avez un crédit de TVA donc si l’Etat vous doit de l’argent et le cadre « Taxe à payer » indiquera le montant de TVA que vous devrez payer (si vous n’avez pas de crédit de TVA).

En résumé, pour mieux comprendre :

- Je suis redevable de la TVA ;

- Je la rajoute dans mon prix de vente (ex : vente de 100 produits à 20€ HT + 20% = 2400€ TTC)

- Je collecte la TVA (400 €) ;

- À côté de ça je paye de la TVA sur mes achats professionnels (ex : achat de matériels informatiques pour 600 € (20% de TVA) = 100 € de TVA payé) ;

- Je déclare ma TVA collectée (400 €) en déduisant celle de mes achats professionnels (100 €) ;

- Je paye et reverse la TVA à l’Etat (400 – 100 = 300 €).

Il se peut que le résultat final soit négatif, dans ce cas-là c’est l’Etat qui vous remboursera.

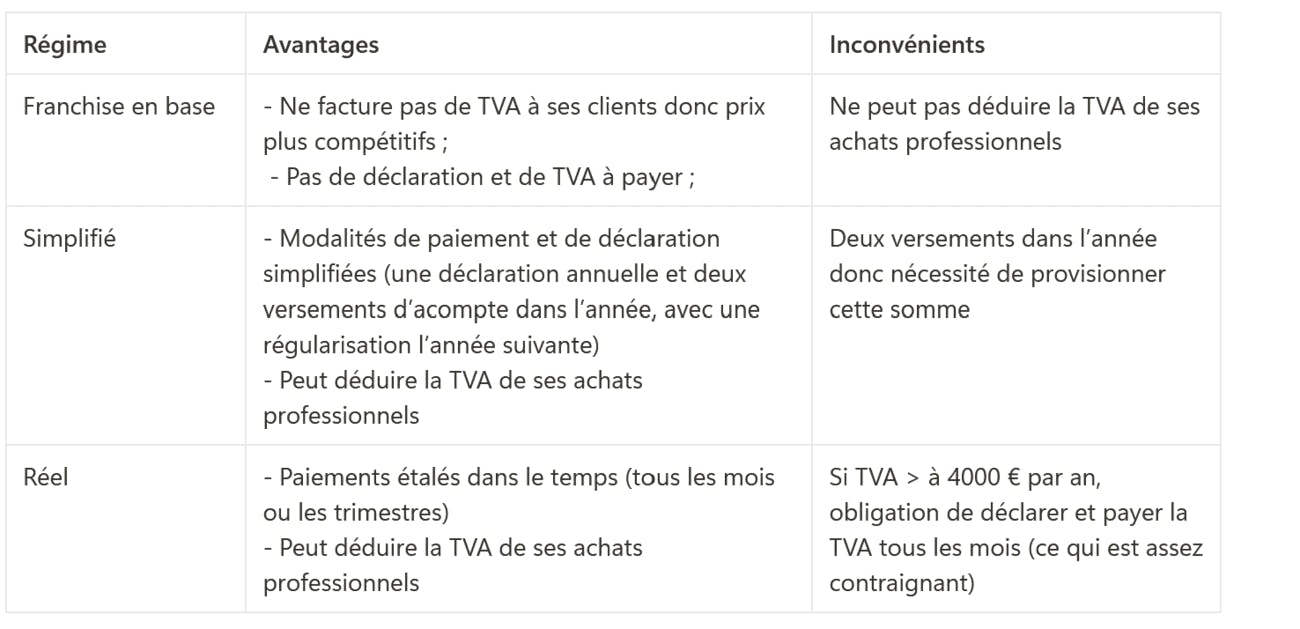

Avantages et inconvénients des différents régimes

FAQ

Comment récupérer la TVA sur les charges et achats ?

Récupérer la TVA que vous avez payé sur vos charges et achats effectués dans le cadre de votre activité professionnelle, se fait lors de votre déclaration de TVA. Vous allez alors soustraire au total de TVA collectée (celle que vous avez facturé à vos clients), le total de TVA payé sur vos charges et achats.

Quels sont les taux de TVA applicables ?

Il existe différents taux de TVA :

- Le taux normal : 20% ;

- Le taux intermédiaire : 10% ;

- Le taux réduit : 5,5% ;

- Le taux particulier : 2,2%.

Le taux applicable dépend de la catégorie des produits ou services rendus.

Nos derniers articles

Découvrez Jump

en 20 min

avec Léo.

Moi c'est Léo, je vous explique chaque jour le modèle Jump et ses avantages concrets en 20 minutes chrono. Entre 20 & 30 freelances posent leurs questions à chaque RDV. Rejoignez-nous pour tout comprendre !