Peut-on être auto-entrepreneur et salarié ?

Avez-vous choisi le bon statut ?

AE, SASU, EURL, portage, etc.

AE, SASU, EURL, portage, etc. Quelle protection sociale

Quelle protection sociale Calcul des charges et taxes

Calcul des charges et taxes Simulation financière

Simulation financière

Vous souhaitez compléter vos revenus avec une activité indépendante ou vous lancer dans un projet entrepreneurial ? Sachez qu’il est possible, sous réserve de respecter certaines règles, de cumuler un emploi salarié avec le statut d’auto-entrepreneur.

Être salarié et auto-entrepreneur : les conditions à respecter

Vous pouvez être à la fois salarié d’une entreprise et auto-entrepreneur :

- Quelque soit la nature de votre activité d’auto-entrepreneur (sauf exceptions pour certaines professions, énoncées plus bas) ;

- Quelque soit la nature de votre contrat salarié (CDI, CDD, intérim, apprentissage, stage, etc) ;

- Quelque soit votre temps de travail salarié (temps plein, temps partiel).

Cas de cumul envisageables avec le salariat

Dans quels cas pouvez-vous cumuler le statut de salarié avec celui d’auto-entrepreneur ?

- Cas 1 : Salarié pour une entreprise Et auto-entrepreneur de l’autre

Cela recouvre deux hypothèses :

- Vous avez une activité salariée et vous souhaitez créer votre micro-entreprise ;

- Vous exercez en tant qu’auto-entrepreneur et souhaitez devenir salarié d’une entreprise.

✅ Les deux cas sont tout à fait possible et autorisés.

- Cas 2 : Salarié pour une entreprise Et effectuer des heures en tant qu’auto-entrepreneur pour cette même entreprise

Vous ne pouvez pas être salarié d’une entreprise et facturer à cette même entreprise des produits ou prestations via votre micro-entreprise.

En effet ce qui caractérise une relation de travail salarié, c’est l’existence d’un lien de subordination entre vous et votre employeur. Or, il ne peut pas exister de lien de subordination entre un auto-entrepreneur et les clients pour lesquels il travaille.

Le risque est que cette prestation soit requalifiée en salariat déguisé. L’entreprise encourt alors des sanctions plus ou moins lourdes (paiement des cotisations sociales, régularisation de la rémunération, sanctions pénales pour travail dissimulé dans le plus grave des cas).

- Cas 3 : Salarié de sa propre auto-entreprise

Vous ne pouvez pas être salarié de votre propre auto-entreprise.

Sachez que vous pouvez demander à votre employeur un congé pour la création de votre auto-entreprise :

- Le congé pour création / reprise d’une entreprise ou demande de temps partiel : la durée maximale est d’une année, renouvelable 1 fois et votre employeur n’a aucune obligation d’accepter ;

- Le congé sabbatique : Entre 6 et 11 mois maximum, sans possibilité de prolongation ;

- Le congé sans solde : à convenir par écrit avec votre employeur quant à sa durée et ses modalités.

Vérifier les clauses de son contrat de travail

Avant de vous lancer dans la création de votre auto-entreprise, il est important que vous vérifiez les clauses contenues dans votre contrat de travail ou dans votre convention collective, surtout s’il s’agit du même secteur d’activité.

- Clause de non concurrence

Cette clause vous empêche d’exercer des fonctions équivalentes chez un concurrent de votre employeur ou à votre propre compte. Elle ne s’appliquera qu’à partir du moment où vous n’êtes plus salarié de l’entreprise.

Pour être valable elle doit être :

- Limitée dans le temps (sa durée ne doit pas être excessive) ;

- Limitée dans l'espace (zone géographique délimitée) ;

- Liée à une activité spécifiquement visée ;

- Comporter une contrepartie financière pour le salarié.

Exemple de clause de non-concurrence que vous pouvez retrouver dans un contrat :

”Compte tenu de la nature de ses fonctions de directeur commercial, Monsieur X s’interdit :

- d’entrer au service d’une entreprise fabriquant ou vendant des produits pouvant concurrencer ceux de la société Y ;

- de s’intéresser directement ou indirectement et sous quelque forme que ce soit à une entreprise de cet ordre.

Cette interdiction s’appliquera en cas de cessation du présent contrat, quelle qu’en soit la cause.

Cette interdiction de concurrence est limitée à une période de 2 ans à compter du jour de la cessation effective du contrat.

Elle couvre tout le territoire du département des Bouches du Rhône.

En contrepartie de l’obligation de non-concurrence prévue ci-dessus, Monsieur X percevra une indemnité mensuelle de 1500 €.”

- Clause de confidentialité

Cette clause qui persiste même après la fin du contrat de travail, vous interdit de divulguer des informations confidentielles dont vous auriez eu connaissance en tant que salarié et donc d’utiliser ces informations dans le cadre de votre activité d’auto-entrepreneur.

- Clause d’exclusivité

La clause d’exclusivité vous oblige à travailler uniquement et exclusivement pour votre employeur et vous interdit d’exercer une autre activité professionnelle rémunérée.

La clause d’exclusivité est interdite dans les contrats à temps partiel.

Vous pouvez toutefois envisager avec votre employeur, si vos relations le permettent, de revoir votre contrat pour supprimer cette clause.

Pour être valable la clause d’exclusivité doit être (Article L1121-1 du Code du Travail) :

- Indispensable à la protection des intérêts légitimes de l’entreprise (empêcher la divulgation d’informations sensibles par exemple) ;

- Justifiée par la nature de la tâche à accomplir (se concentrer uniquement sur la vente et la promotion des produits de l’entreprise pour un représentant commercial par exemple) ;

- Proportionnée au but recherché (la clause ne doit pas interdire l’exercice d’une activité complémentaire qui serait sans lien aucun avec le domaine d’activité de l’entreprise par exemple).

À défaut, elle pourra être considérée comme abusive.

Bon à savoir

Suivant l’article L1222-5 du code du travail : « L'employeur ne peut opposer aucune clause d'exclusivité pendant une durée d'un an au salarié qui crée ou reprend une entreprise, même en présence de stipulation contractuelle ou conventionnelle contraire. »

- Devoir général de loyauté

Au-delà de toutes ces clauses, vous restez tenu d’un devoir général de loyauté envers votre employeur. Ce devoir implique par exemple que vous devez :

- Informer votre employeur de la création de votre auto-entreprise (surtout si il s’agit du même secteur d’activité) ;

- Ne pas travailler pendant vos heures de travail salarié pour le compte de votre auto-entreprise ;

- Ne pas débaucher des collègues salariés ;

- Ne pas dénigrer l’entreprise, etc.

Le devoir de loyauté ne s’arrête pas après la rupture de votre contrat de travail salarié.

Micro-entreprise et salariat : les activités interdites

Certaines professions ne peuvent pas êtres exercées en même temps que le statut d’auto-entrepreneur.

Il s’agit de :

- Certaines activités libérales (infirmier, médecin, vétérinaire, notaire, avocat, huissier, expert-comptable, etc) ;

- Les activités agricoles (éleveur, cultivateur, paysagiste, etc) ;

- Les activités relevant de la TVA immobilière (marchand de biens, agent immobilier, etc) ;

- Certaines professions artistiques (auteur, peintre, illustrateur, etc).

Si vous souhaitez exercer l’une de ces activités, vous pouvez choisir une autre forme que l’auto-entreprise, en créant par exemple une société de type SAS, SASU, EURL, SARL, etc.

Bon à savoir

Si vous êtes fonctionnaire, vous pouvez sous conditions, exercer une activité complémentaire sous le statut d’auto-entrepreneur.

Les conséquences sur le régime social de l'auto-entrepreneur

Les impacts sur la couverture santé

Si vous exercez une activité salariée et une activité indépendante d’auto-entrepreneur, vous devez cotiser aux deux caisses sociales dont vous dépendez (Article L171-2-1 – Code de la sécurité sociale) :

- Activité salariée: Régime général de Sécurité sociale (Caisse primaire d’assurance maladie - CPAM). Vos cotisations sont prélevées sur votre salaire.

- Activité d’indépendant: Sécurité sociale pour les indépendants (SSI). Vos cotisations sont prélevées sur votre chiffre d’affaires (lors de vos déclarations mensuelles ou trimestrielles de chiffre d’affaires auprès de l’Urssaf).

Même si vous cotisez auprès des deux régimes sociaux, l'affiliation se fait auprès d’une des deux caisses de sécurité sociale.

À savoir

Le choix de votre régime d’affiliation se fait lors de la création de votre auto-entreprise, en ligne. Si vous souhaitez savoir à quel régime vous êtes rattaché vous pouvez toujours contacter l’Urssaf, via votre messagerie en ligne ou par téléphone.

En matière de santé, vos frais sont pris en charge par votre régime d’affiliation :

- Le régime général de Sécurité sociale (CPAM) ;

- Ou le régime social des Travailleurs indépendants.

Et pour la retraite ?

En ce qui concerne votre retraite, la règle est simple et il n’est pas possible d’y déroger : vous ne pouvez pas valider plus de 4 trimestres par an au titre de la retraite. Autrement dit, même si vous cotisez en tant que salarié et indépendant, vous ne pourrez pas partir plus tôt à la retraite.

Bon à savoir

Votre retraite sera toutefois calculée en prenant en compte cette double activité. Ainsi, vous percevrez une pension de la part de chacune des deux caisses.

Les incidences sur le régime fiscal des déclarations

Les deux activités (salariée et indépendante) sont soumises à l’impôt sur le revenu. Vous devrez donc procéder à une déclaration pour chacune d’entre elles.

Déclaration des revenus salariés

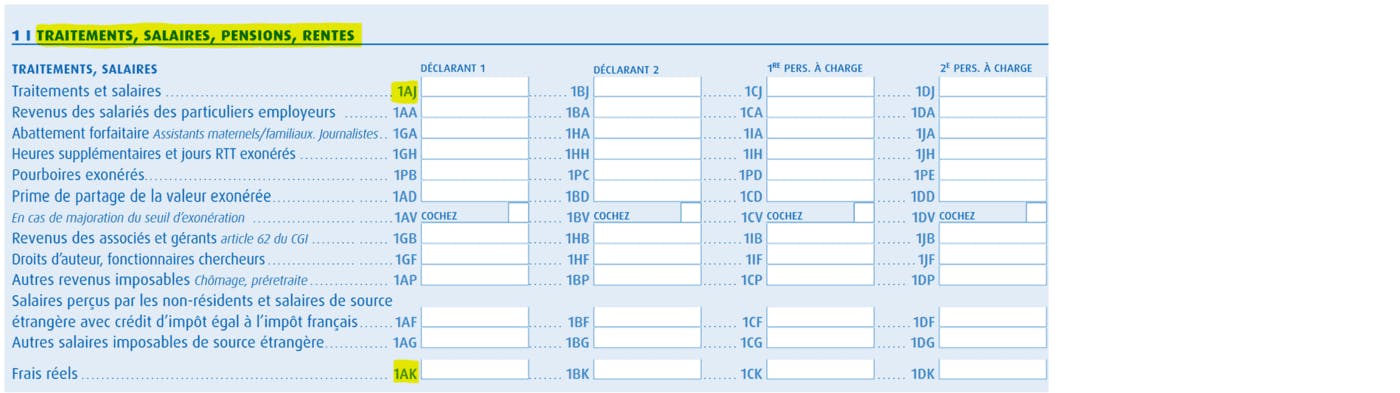

Vous devez déclarer vos revenus salariés dans la déclaration n°2042, catégorie traitement et salaire.

L’administration applique automatiquement à votre salaire, un abattement forfaitaire de 10 %. Vous pouvez toutefois opter pour la déduction de vos frais réels si vous pensez que ces 10 % ne couvrent pas la totalité de vos dépenses nécessitées par l’exercice de votre activité salariée (exemple : frais kilométriques). Dans ce cas vous devrez remplir la case 1AK.

L’administration ayant connaissance de vos salaires, votre déclaration sera déjà pré-remplie avec vos revenus salariés. Vérifiez toutefois que le montant renseigné est correct, notamment à l’aide de vos fiches de paie.

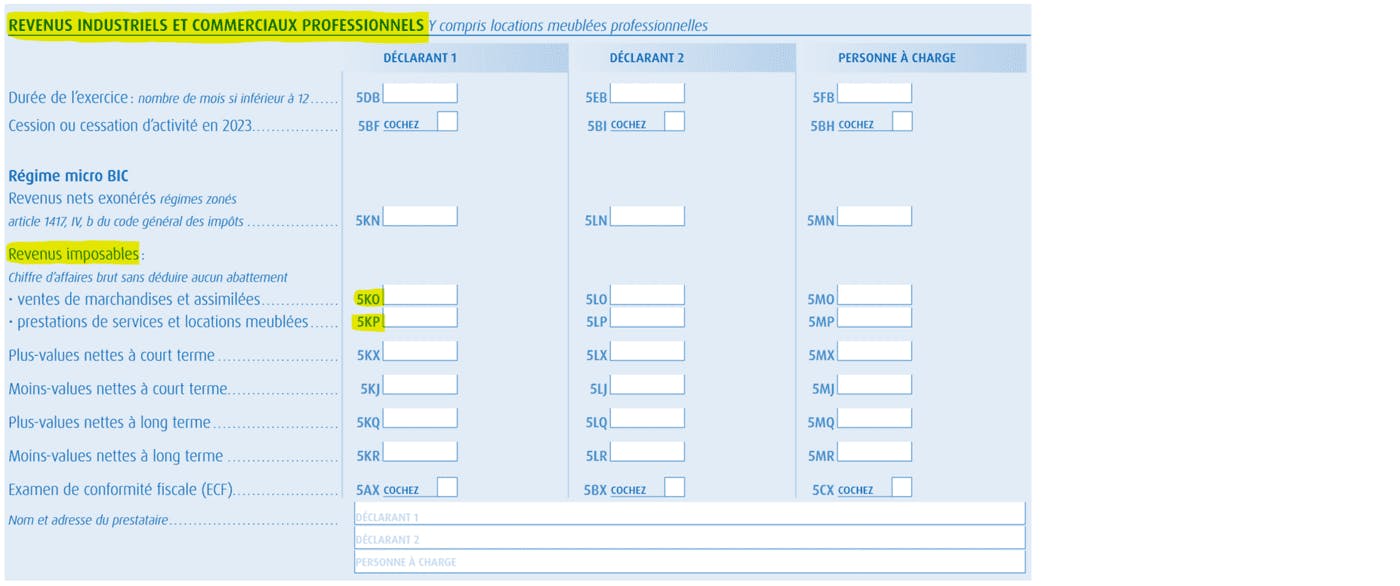

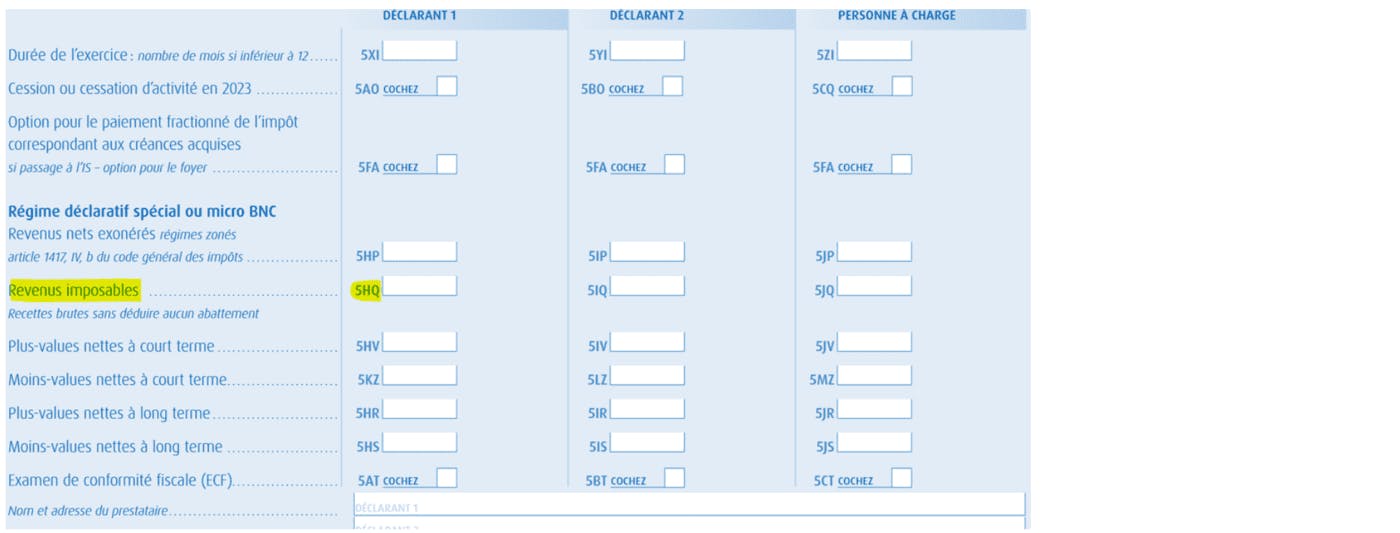

Il s’agit ici de déclarer votre chiffre d’affaires annuel HT, dans la déclaration complémentaire de revenu (n°2042-C Pro).

- Si vous avez opté pour le versement libératoire de l’impôt sur le revenu, inscrire votre chiffre d'affaires dans l’une de ces cases.

- Si vous n’avez pas opté pour le versement libératoire, inscrire votre chiffre d'affaires :

👉 Dans la partie « Revenus industriels et commerciaux professionnels », si vous exercez une activité commerciale, industrielle ou artisanale (micro-BIC) ;

👉 Dans la partie « Revenus non commerciaux », si vous exercez une activité libérale (micro-BNC).

Bon à savoir

Si vous n’avez pas opté pour le versement libératoire, un abattement automatique sera appliqué par l’administration, dont le taux dépend de la nature de votre activité d’auto-entrepreneur (34 % BNC et activités libérales ; 50 % prestations de services BIC ; 71% ventes ou fournitures de logements BIC).

FAQ

Quels sont les obstacles au cumul des statuts ?

Les principaux obstacles au cumul sont :

- Les clauses qui peuvent être présentes dans votre contrat de travail (clause de non-concurrence, clause d’exclusivité, etc).

- Les activités que vous ne pouvez pas exercer sous le statut d’auto-entrepreneur (activités libérales, agricoles, artistiques, etc).

Quelles sont les conditions pour cumuler salarié et micro-entrepreneur ?

- Votre contrat de travail ne doit pas contenir de stipulations restreignants ce cumul (clause de non-concurrence ou d’exclusivité par exemple).

- Votre activité d’auto-entrepreneur ne doit pas concurrencer celle de votre employeur (devoir de loyauté).

Quels sont les inconvénients de ce cumul ?

- Vous cotisez à deux régimes de protection sociale (régime général + régime des indépendants), sans pour autant bénéficier d’une double protection.

- Vous ne pouvez pas cotiser plus de 4 trimestres de retraite par an.

Comment payer un salarié en auto-entrepreneur ?

Pour vous payer quand vous êtes auto-entrepreneur, deux options s’offrent à vous :

- Vous faire un virement de votre compte bancaire professionnel vers votre compte bancaire personnel. Vous choisissez le montant que vous souhaitez vous verser en fonction de vos bénéfices (vous pouvez faire autant de virements que vous le souhaitez) ;

- Utiliser directement l'argent de votre entreprise si vous n'avez qu'un seul compte bancaire.

Attention à ce qu’il vous en reste toujours suffisamment pour payer vos cotisations sociales chaque mois ou trimestre.

Sources :

Article L171-2-1 – Code de la sécurité sociale

Articles L613-7 à L613-10 – Code de la sécurité sociale

Article L1222-5 – Code du travail

Ces autres articles pourraient aussi vous intéresser

Léo vous explique comment améliorer votre vie en 20 min

Moi c'est Léo, je vous explique en RDV de groupe en ligne le modèle Jump et comment cela va améliorer votre vie. Chaque jour, une cinquantaine de freelances découvrent le modèle et posent toutes leurs questions dans un format efficace et détendu. Rejoignez-nous pour tout comprendre !