Pourquoi et comment opter pour le versement libératoire en tant qu’auto-entrepreneur ?

Si vous êtes auto-entrepreneur, vous êtes fiscalement redevables de l’impôt sur le revenu (et non de l’impôt sur les sociétés). C’est-à-dire que votre chiffre d’affaires annuel HT est imposé annuellement lors de votre déclaration d’impôt sur le revenu.

Il vous est toutefois possible d’opter pour le versement forfaitaire libératoire de l’impôt sur le revenu. Que signifie cette option ? Quelles sont les conditions pour en bénéficier ? Les avantages et inconvénients ? On vous explique tout dans cet article.

Bénéficier du versement forfaitaire libératoire de l’impôt sur le revenu

Le PVF : une option

En tant qu’auto-entrepreneur, vous avez le choix entre deux modes d’imposition :

- Le choix par défaut :

👉 Votre chiffre d’affaires annuel HT est imposé lors de votre déclaration d’imposition sur le revenu (IR). Vous bénéficiez alors d’un abattement forfaitaire sur le montant de votre chiffre d’affaires déclaré et dont le taux dépend de la nature de votre activité ;

👉 A côté de ça, vous payez mensuellement ou trimestriellement des cotisations sociales auprès de l’Urssaf.

- L’option :

👉 Vous optez lors de la création de votre micro-entreprise ou ultérieurement, pour le versement libératoire de l’impôt sur le revenu. Cela signifie que vous paierez en même temps, vos cotisations sociales Urssaf et votre impôt sur le revenu (mensuellement ou trimestriellement).

Lors de la création de votre micro-entreprise sur le guichet unique de l’INPI, il vous est demandé si vous souhaitez opter pour le versement forfaitaire libératoire de l’impôt sur le revenu. C’est donc à ce moment-là que vous pouvez en faire la demande.

Bon à savoir

Il vous est toujours possible de changer d’avis après la création de votre micro-entreprise et d’opter ultérieurement, en cours d’activité, pour le versement libératoire.

À retenir

Le versement forfaitaire libératoire vous permet de payer votre impôt sur le revenu tout au long de l’année, en même temps que vos cotisations sociales, c'est à dire mensuellement ou trimestriellement, plutôt que de le payer annuellement, lors de votre déclaration d’IR.

Une option ouverte aux auto-entrepreneurs sous conditions

Attention, l’option pour le versement libératoire n’est ouverte aux auto-entrepreneurs que sous réserve du respect de certaines conditions :

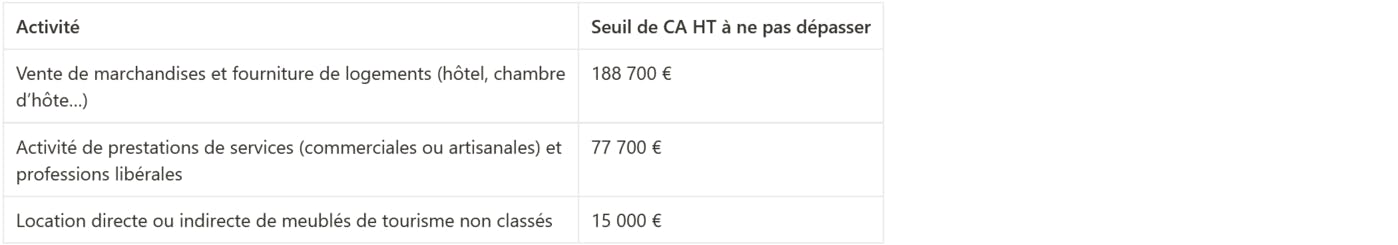

1. Vous devez respecter les seuils de chiffre d’affaires HT applicables au statut de micro-entrepreneur ;

Tableau des seuils de CA HT du micro-entrepreneur :

2. Le revenu fiscal de référence de votre foyer fiscal de l’année N-2, doit être inférieur à un certain montant qui dépend de votre situation familiale.

Tableau revenu fiscal de référence :

Exemple

Vous êtes marié avec un enfant, vous pouvez opter pour le versement libératoire de l’impôt sur le revenu pour l’année 2024, si le revenu fiscal de référence de votre foyer pour l’année 2022, n’excède pas 68 695 €.

Astuce

Pour déterminer le plafond de votre revenu fiscal de référence, multipliez la limite pour une part (27 478), par le nombre de parts correspondant à la situation de votre foyer fiscal au jour de l’option.

Exemple : Vous êtes en couple avec deux enfants (votre quotient familial s’élève à 3 parts). Le montant de votre revenu fiscal de référence est : 27 478 x 3 = 82 434 €

Différences entre l'imposition classique et le versement libératoire

La principale différence qui existe entre l’imposition classique et le versement libératoire, réside dans les taux qui sont appliqués par l’administration fiscale pour le calcul de votre imposition.

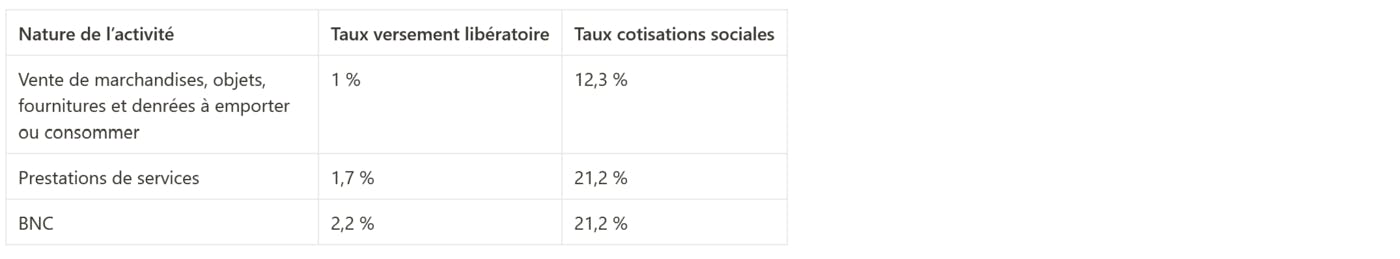

Les taux applicables avec le versement libératoire vs régime classique

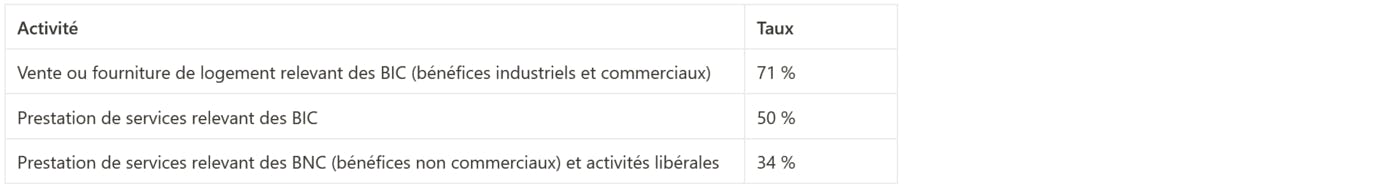

Les taux applicables quand vous optez pour le versement libératoire, dépendent de la nature de votre activité.

À ce taux, il ne faut pas oublier d’ajouter celui de vos cotisations sociales, qui là encore diffère en fonction de votre activité.

➡️ En résumé

Exemple avec l’option pour le versement libératoire

Vous êtes en couple avec un enfant (2,5 parts). Votre conjoint à perçu en 2023 un salaire de 50 000 €. Vous avez réalisé un chiffre d’affaires au titre de votre activité de micro-entrepreneur de 10 000 € (catégorie BIC vente de marchandises).

- Calcul de l’impôt sur le revenu à payer :

👉 50 000 € de salaire / 2,5 = 20 000 € de revenu net imposable

👉 Application du barème de l’IR = 957,66 € d’impôt à payer

- Calcul du versement libératoire :

👉 10 000 x 1 % = 1000 €

Total d’impôt : 957,66 + 1000 = 1 957,66 €

Vigilance

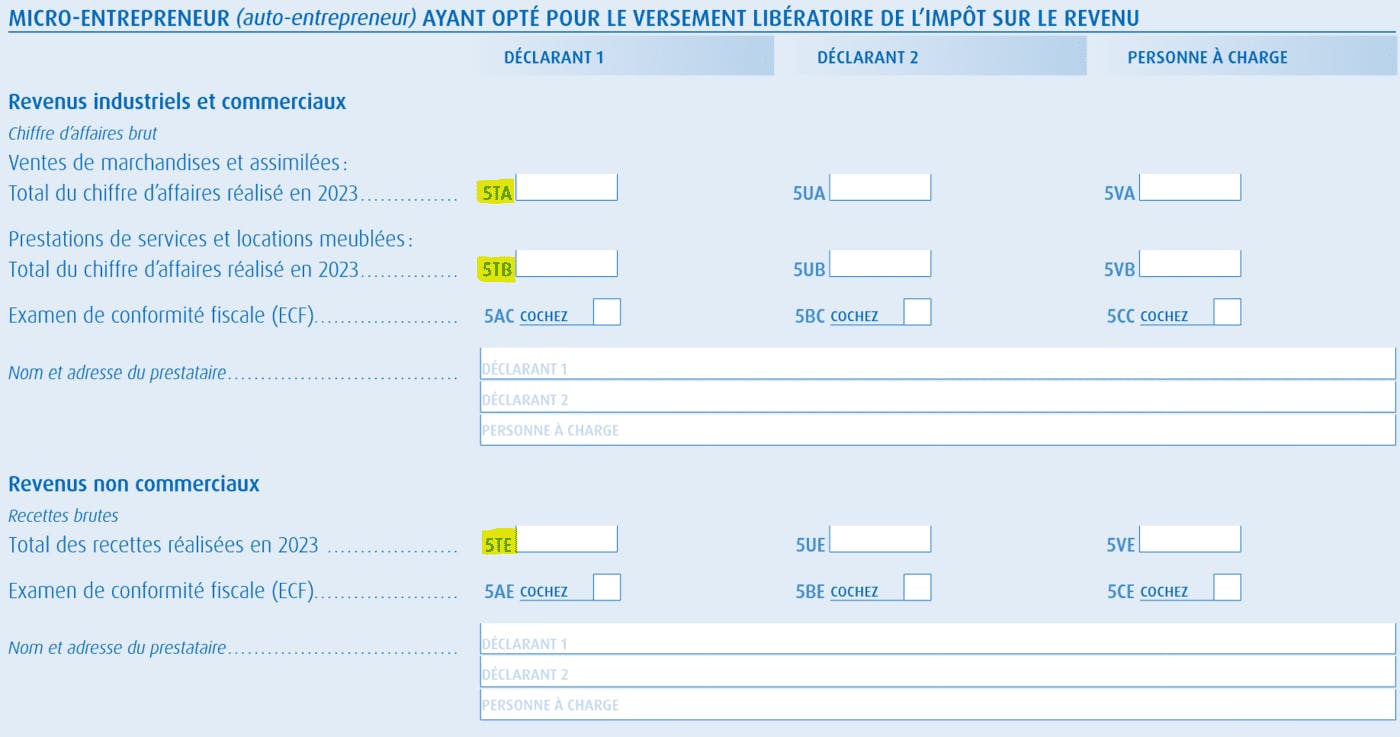

En cas d'option pour le prélèvement libératoire, lorsque vous remplissez votre déclaration d’impôt sur le revenu, pensez à renseigner sur la déclaration complémentaire de revenu (n° 2042-C Pro) le chiffre d'affaires réalisé par votre micro-entreprise dans la case 5TA, 5TE ou 5TB « Micro-entrepreneurs ayant opté pour le prélèvement libératoire de l'impôt sur le revenu ».

Exemple avec l’abattement (cas classique)

Si vous n’optez pas pour le versement libératoire, vos revenus seront imposés lors de votre déclaration annuelle d’impôt sur le revenu, après application d’un abattement à votre chiffre d’affaires HT qui compense la non déduction de vos frais professionnels.

L’abattement pour frais professionnels pratiqué par l’administration dépend de votre activité :

Reprenons les mêmes faits que l’exemple du dessus mais sans l’option pour le versement libératoire :

Vous êtes en couple avec un enfant (2,5 parts). Votre conjoint à perçu en 2023 un salaire de 50 000 €. Vous avez réalisé un chiffre d’affaires au titre de votre activité de micro-entrepreneur de 10 000 € (catégorie : BIC vente de marchandises).

- Calcul de l’impôt sur le revenu à payer :

👉 10 000 € CA / abattement de 71 % = 2 900 €

👉 2 900 + 50 000 de salaire = 52 900 €

👉 52 900 / 2,5 parts = 21 160 € de revenu net imposable

👉 Application du barème de l’IR = 1 085,26 €

Le total d’impôt à payer sans le versement libératoire est : 1 085,26 €

Il est donc dans cet exemple plus avantageux de ne pas opter pour le versement libératoire.

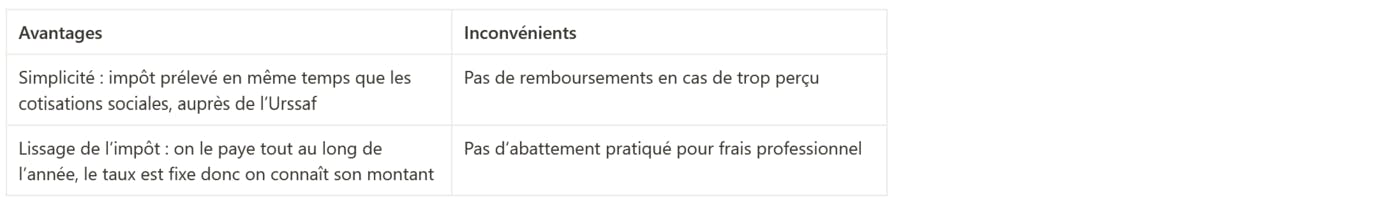

Quels avantages à opter pour le versement libératoire en tant qu'auto-entrepreneur ?

Le principal avantage du versement libératoire est que vous payez chaque mois ou chaque trimestre votre impôt, selon un taux fixe.

Astuce

Si vous percevez de faibles revenus et que vous ne payez pas d’impôt sur le revenu, il ne vaut mieux pas opter pour le versement libératoire.

Comment opter pour le versement libératoire ?

Le versement libératoire étant une option, il faut en faire la demande pour en bénéficier (sous réserve de respecter les conditions énoncées plus haut).

Comment faire la demande ?

- Lors de la création de votre micro-entreprise sur le guichet unique de l’INPI ou dans les 3 mois maximum suivant la création ;

- Ou ultérieurement auprès de l'Urssaf et au plus tard le 30 septembre de l’année N, pour que l’option s’applique à compter du 1er janvier de l'année suivante N+1.

FAQ

Comment déclarer ses revenus d’auto-entrepreneur sans versement libératoire ?

Il faut déclarer votre chiffre d’affaires annuel HT lors de votre déclaration d’impôt sur le revenu, en remplissant la déclaration complémentaire de revenu (n°2042-C Pro).

Peut-on passer du régime réel au régime de micro-bnc ?

Oui vous pouvez passer du régime réel au régime micro-bnc si votre chiffre d’affaires annuel HT est inférieur à 77 700 €.

Quand peut-on opter pour le versement libératoire en micro entreprise ?

Vous pouvez opter pour le versement libératoire soit à la création de votre micro-entreprise, soit en cours d’activité, avant le 30 septembre pour que l’option s’applique au 1er janvier de l’année suivante.

Sources :

Article 151-0 - Code général des impôts

Article 50-0 - Code général des impôts

Nos derniers articles

Découvrez Jump

en 20 min

avec Léo.

Moi c'est Léo, je vous explique chaque jour le modèle Jump et ses avantages concrets en 20 minutes chrono. Entre 20 & 30 freelances posent leurs questions à chaque RDV. Rejoignez-nous pour tout comprendre !