ACRE auto-entrepreneur : pour qui, quelles démarches et durée ?

Démarrer en tant qu’auto-entrepreneur implique souvent des défis financiers. Heureusement, l’Aide à la Création ou à la Reprise d’une Entreprise (ACRE) est là pour alléger vos charges en début d’activité. Pour qui est-elle destinée, comment en bénéficier, et quel impact a-t-elle sur vos cotisations sociales ? Nous vous donnons toutes les clés pour comprendre et accéder à ce dispositif en 2024.

ACRE : champ d’application et conditions à remplir

L’ACRE est une mesure incitative destinée à faciliter la création ou la reprise d’une entreprise, en proposant une exonération de 50 % des cotisations sociales la première année d’activité. Mais qui peut en bénéficier, et comment fonctionne cette exonération ?

Pour être éligible à l’ACRE, l’auto-entrepreneur doit se trouver dans l’une des situations suivantes :

Bénéficiaire de l’une des allocations suivantes :

- Allocation Aide au Retour à l’Emploi (ARE) ;

- Allocation de Sécurisation Professionnelle (ASP) ;

- Revenu de Solidarité Active (RSA) ;

- Allocation de Solidarité Spécifique (ASS) ;

- Prestation partagée d’éducation de l’enfant (PreParE).

Demandeur d’emploi dans l’une des situations suivantes :

- Non indemnisé, inscrit sur la liste des demandeurs d’emploi à France Travail (ex-Pôle emploi) depuis plus de 6 mois ces 18 derniers mois ;

- Ayant signé un Contrat d’Appui au Projet d’Entreprise (Cape) ;

- De moins de 30 ans qui ne remplit pas les conditions d’activité antérieures pour bénéficier de l’allocation chômage.

Actif :

- Salarié ou licencié d’une entreprise en procédure de sauvegarde, de redressement ou liquidation judiciaire qui reprend l’activité de l’entreprise ;

- Créateur ou repreneur d’entreprise dans un quartier prioritaire de la politique de la ville (QPPV).

Jeune :

- Entre 18 et 25 ans ;

- De moins de 29 ans reconnus en situation de handicap.

À noter

Le dispositif s’applique uniquement au moment de la création de l’entreprise. Le bénéficiaire ne doit pas avoir bénéficié de l’ACRE au cours des 3 dernières années.

Exonération des cotisations sociales

L’obtention de l’ACRE permet aux auto-entrepreneurs de bénéficier d’une exonération de 50 % sur leurs cotisations sociales jusqu’à la fin du 3e trimestre civil suivant la date d’immatriculation de l’entreprise.

Les cotisations concernées sont celles réglées par l’auto-entrepreneur chaque mois à l’URSSAF. Elles couvrent les cotisations suivantes :

- Assurance maladie et maternité ;

- Indemnités journalières ;

- Allocations familiales ;

- Invalidité et décès ;

- Retraite de base et de retraite complémentaire ;

- Formation professionnelle ;

- CRDS et CSG.

Taux de l’ACRE pour les auto-entrepreneurs et durée de l’aide

Découvrez comment l’ACRE modifie vos cotisations sociales en fonction de votre activité et comment optimiser la durée pendant laquelle vous pourrez profiter de cet allègement.

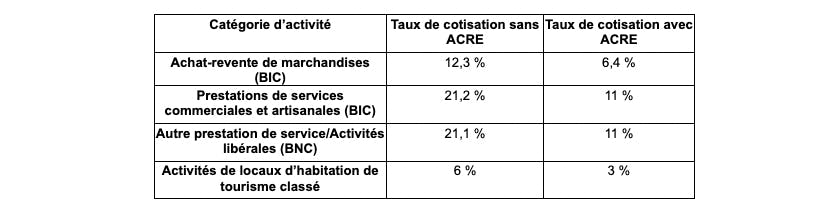

Les taux de cotisation après exonération

Le taux de cotisation sociale diffère selon le secteur d’activité de votre micro-entreprise.

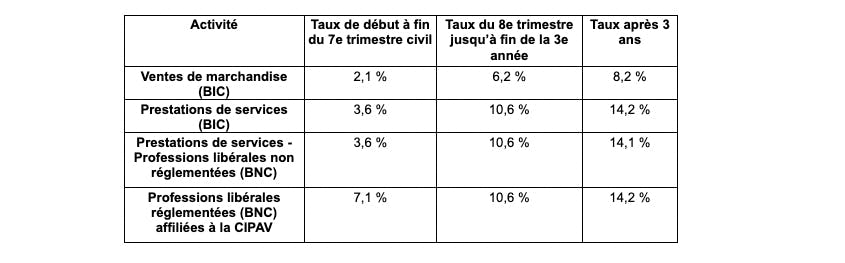

Durée de l’aide en 2024

La durée de l’exonération accordée sous l’ACRE n’est pas fixée à 12 mois à partir de la date de début d’activité. Elle est appliquée jusqu’à la fin du 3e trimestre civil suivant la date d’immatriculation de l’entreprise.

Vous devez donc immatriculer votre entreprise en début de trimestre pour profiter de 12 mois pleins de réduction de cotisation.

Prenons un exemple

Julien, un micro-entrepreneur, commence son activité de graphisme en ligne. Selon sa catégorie, le montant normal de ses cotisations sociales est de 21,1 % de son chiffre d’affaires (prestation de service — BNC).

Il soumet sa demande d’ACRE en même temps que sa déclaration de début d’activité, le 2 mars 2024. Sa demande est acceptée.

Avec l’ACRE, le taux de ses cotisations sociales est réduit à 11 % de son chiffre d’affaires, et ce jusqu’au 30 décembre 2025, autrement dit jusqu’à la fin du 3e trimestre suivant celui de sa création d’entreprise.

Dans ce scénario, l’avantage de l’ACRE expire après seulement 10 mois. Si la demande avait été effectuée en janvier (au début d’un trimestre civil), Julien aurait toujours bénéficié de l’ACRE jusqu’au 31 décembre 2024, mais cette fois-ci il aurait exploité pleinement les 12 mois de réduction.

Avantages de l’ACRE pour les micro-entreprises

L’accès à l’ACRE permet non seulement une réduction des charges, mais il ouvre également la porte à d’autres formes de soutien et d’accompagnement pour les auto-entrepreneurs :

→ L’ACRE permet le cumul avec d’autres aides :

- ARE (Allocation d’Aide au Retour à l’Emploi) : aide financière versée aux chômeurs ayant perdu leur emploi involontairement, permettant de maintenir un revenu pendant la recherche d’un nouveau travail.

- ARCE (Aide à la Reprise ou à la Création d’Entreprise) : conversion de 60 % des droits au chômage restant en capital pour financer la création ou la reprise d’une entreprise.

- NACRE (Nouvel Accompagnement pour la Création et la Reprise d’Entreprise) : dispositif d’accompagnement qui aide les créateurs ou repreneurs d’entreprise à élaborer leur projet et à renforcer la structure financière de leur entreprise.

→ L’ACRE permet le maintien des revenus sociaux suivants :

- RSA (Revenu de Solidarité Active) : allocation destinée à assurer un revenu minimum aux personnes sans ressources ou avec de faibles revenus.

- ASS (Allocation de Solidarité Spécifique) : aide financière accordée aux personnes ayant épuisé leurs droits au chômage et qui cherchent activement un emploi.

- ATA (Allocation Temporaire d’Attente) : allocation versée à certaines catégories de personnes sans emploi qui ne peuvent prétendre ni à l’ASS, ni au RSA, comme les réfugiés ou les personnes rapatriées.

L’exonération dans les DROM

Si vous exploitez une auto-entreprise dans les Départements et Régions d’Outre-Mer (DROM), vous ne serez pas éligible à l’ACRE, car les auto-entrepreneurs bénéficient déjà de taux spécifiquement réduits pour leurs cotisations sociales.

Ces taux préférentiels sont appliqués automatiquement et ne nécessitent aucune démarche particulière pour en bénéficier.

Tableau récapitulatif des taux de cotisation spécifiques aux DROM

La seconde année d’exercice de votre activité, la base d’imposition de votre CFE sera réduite de Démarches pour demander l’ACRE auprès de l’URSSAF

Les auto-entrepreneurs doivent faire une demande d’ACRE au moment de la création de l’entreprise. Les autres statuts juridiques donnent automatiquement le droit à l’exonération.

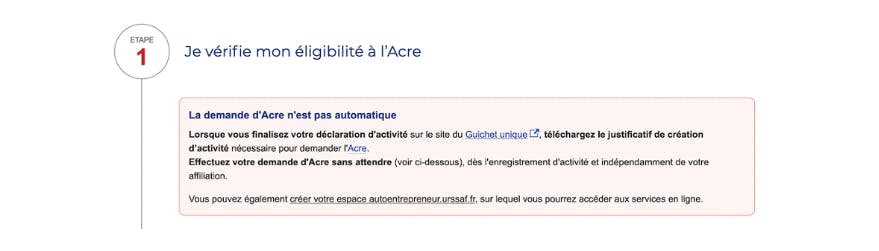

Pour demander l’ACRE, suivez ces étapes :

→ Vérifiez votre éligibilité. Faites-vous partie des bénéficiaires possibles ?

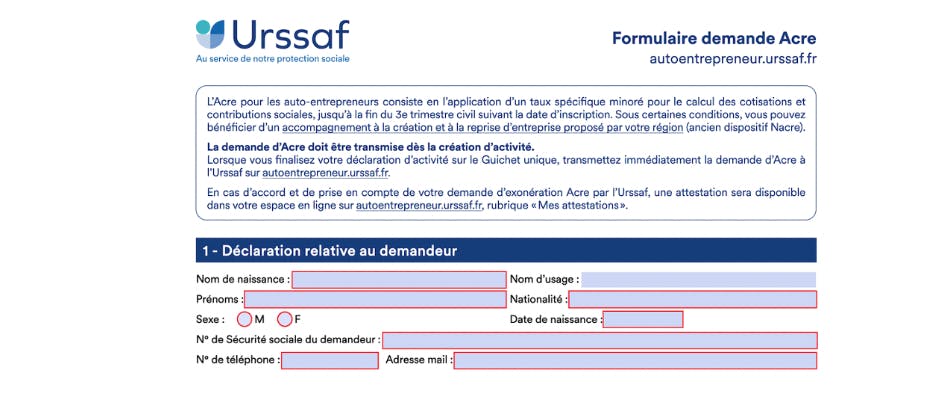

→ Accédez au site de l’URSSAF et téléchargez le formulaire de demande ACRE.

→ Complétez le formulaire de demande avec soin

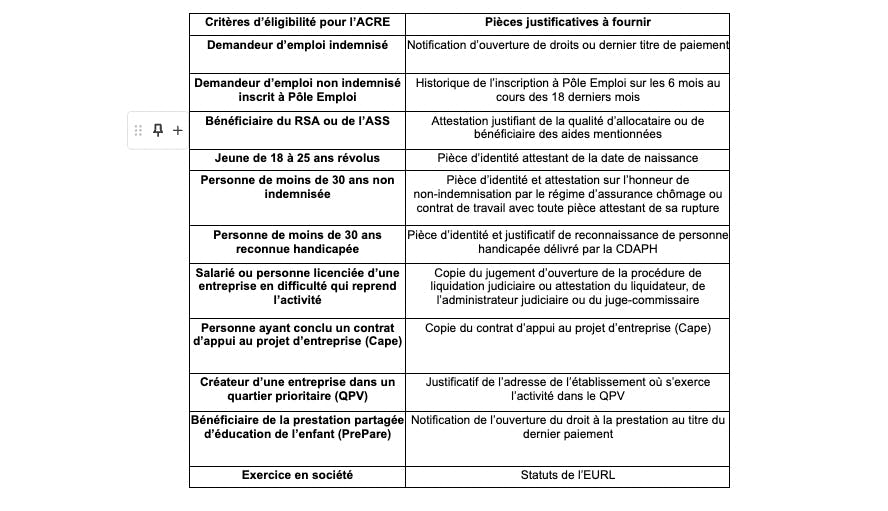

→ Rassemblez les pièces justificatives nécessaires.

Tableau des Pièces Justificatives pour l’Exonération ACRE selon votre situation

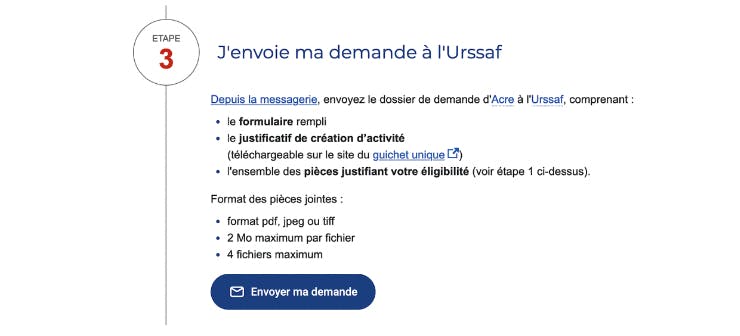

→ Envoyez votre dossier à l’URSSAF par courrier ou sur le portail en ligne.

→ Les délais de traitement par l’URSSAF sont généralement de 30 jours.

En 2024, l’ACRE continue de représenter un soutien indispensable pour les auto-entrepreneurs débutants. En vous familiarisant avec les conditions d’éligibilité et les démarches, vous avez optimisez vos chances de bénéficier pleinement de ce dispositif.

Chez Jump, on vous accompagne à chaque étape pour faire décoller votre projet entrepreneurial. Pour plus d’informations, n’hésitez pas à consulter nos ressources ou à contacter directement nos conseillers.

FAQ

Comment bénéficier de l’ACRE en tant qu’auto-entrepreneur ?

Pour bénéficier de l’ACRE, vous devez en faire la demande lors de votre déclaration d’activité. Remplissez le formulaire dédié et fournissez les pièces justificatives demandées.

Quel est le montant de l’ACRE ?

L’ACRE est une aide donnée sous forme d’exonération de 50 % des cotisations sociales. Elle s’applique pendant la première année d’exercice.

Quels sont les avantages de l’ACRE ?

Les avantages de l’ACRE sont une réduction de 50 % des charges sociales pendant la première année et le cumul possible avec les minima sociaux (ASS, et ARE).

Quelles sont les différences entre ACRE, ARCE et NACRE ?

L’ACRE est une exonération de charges, l’ARCE permet de bénéficier de 60 % de vos droits à l’ARE en une seule fois, et le NACRE offre un accompagnement pour la création ou la reprise d’entreprise.

Nos derniers articles

Découvrez Jump

en 20 min

avec Léo.

Moi c'est Léo, je vous explique chaque jour le modèle Jump et ses avantages concrets en 20 minutes chrono. Entre 20 & 30 freelances posent leurs questions à chaque RDV. Rejoignez-nous pour tout comprendre !