Impôts et taxes en micro-entreprise en première année

Contrairement à certaines idées reçues, lors de sa première année d’activité, le micro-entrepreneur n'est pas exonéré d'impôts et doit s’acquitter de certaines charges en auto-entreprise.

Dès la création, il est soumis aux obligations fiscales habituelles, bien que certaines aides ou allègements puissent s'appliquer sous conditions (Acre, exonération de CFE…).

Pas d’exonération d’impôts durant la première année de l’auto-entrepreneur

Lors de leur première année d’activité, les auto-entrepreneurs ne bénéficient pas d’exonération d’impôts. Toutefois, en matière de cotisations sociales ils peuvent prétendre à une aide spécifique : l'Aide aux Créateurs et Repreneurs d'Entreprise (Acre).

Pas d’exonération de cotisations : sauf Acre

Pas d’exonération d’impôts

En matière d’impôt sur le revenu (et non de cotisations sociales), deux modalités s’offrent au micro-entrepreneur :

En quoi cela consiste ? Avant le calcul de votre impôt, le chiffre d'affaires que vous déclarez est réduit automatiquement pour compenser la non déduction au réel de vos frais professionnels.

Les taux de cet abattement sont de 71% pour la vente ou fourniture de logement relevant des BIC, 50% pour les prestations de services relevant des BIC, 34% pour les prestations de services relevant des BNC et les activités libérales.

Il permet de payer l'impôt sur le revenu en même temps que les cotisations sociales, selon un taux proportionnel au chiffre d'affaires (1% pour la vente de marchandises, 1,7% pour les prestations de services, 2,2% pour BNC). Cette option peut s’exercer au moment de la création de votre micro-entreprise ou ultérieurement auprès de l’Urssaf.

➡️ Dès sa première année d’exercice, l’auto-entrepreneur devra donc payer l’impôt sur le revenu sur le chiffre d’affaires qu’il a réalisé.

Une exonération temporaire de cotisations sur l’Acre

À côté de l’impôt sur le revenu dont il est redevable, l’auto-entrepreneur paye également des cotisations sociales auprès de l’Urssaf. Ces cotisations sont payées tous les mois ou tous les trimestres en fonction de l’option qu’il a choisie. Elles servent à financer la protection sociale, notamment l’assurance maladie et la retraite.

Le micro-entrepreneur est redevable des cotisations sociales dès son premier mois ou premier trimestre d’activité. En revanche, il peut bénéficier de l’Acre en auto-entreprise, sous conditions.

Ce dispositif lui permet de réduire de moitié les cotisations sociales pendant sa première année d'exercice. Pour en bénéficier il faut remplir l’une des conditions suivantes :

Être demandeur d’emploi ;

Être bénéficiaire de l’Allocation de Sécurisation Professionnelle (ASP), du Revenu de Solidarité Active (RSA), de l’Allocation de Solidarité Spécifique (ASS) ou encore de la Prestation partagée d’éducation de l’enfant (PreParE) ;

Être salarié ou licencié d’une entreprise en procédure de sauvegarde, de redressement ou liquidation judiciaire qui reprend l’activité de l’entreprise ;

Créer ou reprendre une entreprise dans un quartier prioritaire ;

Avoir entre 18 et 25 ans (ou moins de 29 ans pour les personnes en situation de handicap).

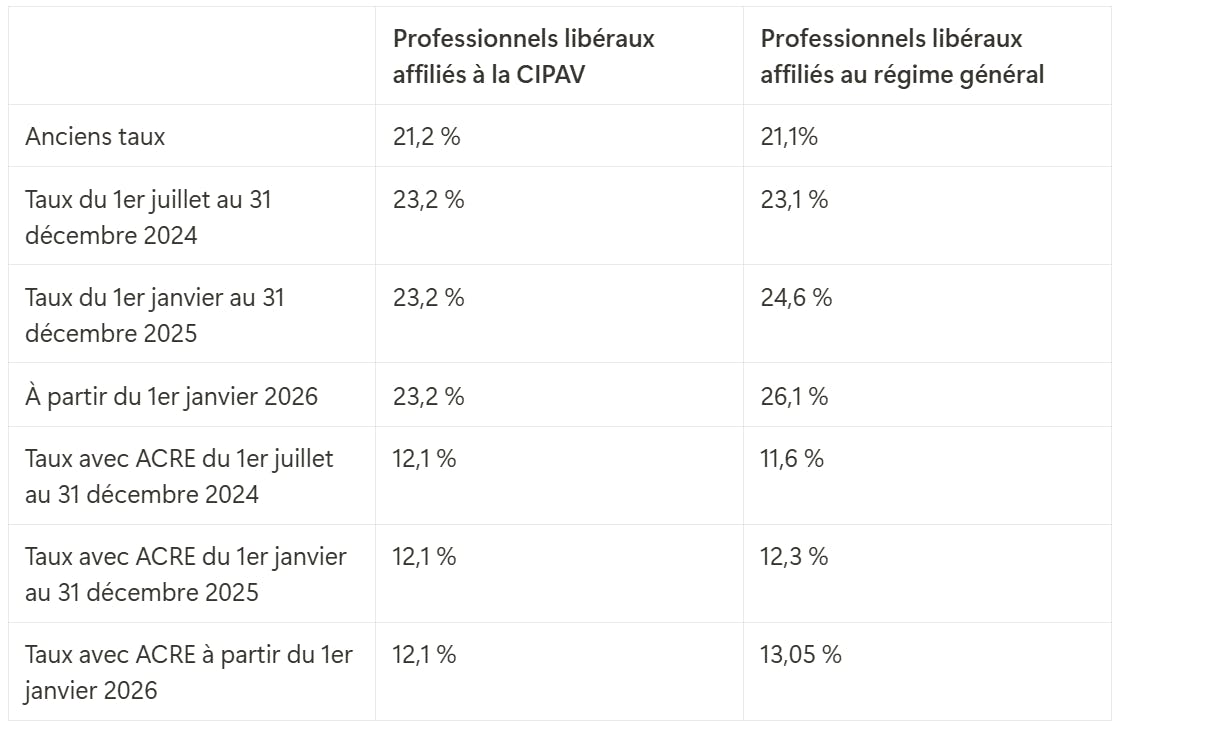

Une augmentation des cotisations en 2024

En 2024, une augmentation des cotisations pour les auto-entrepreneurs a été décidée. Celle-ci concerne les micro-entrepreneurs soumis au régime des BNC (Bénéfices Non Commerciaux) exerçant une activité libérale, ainsi que ceux rattachés à la Cipav.

Cette hausse notable s’échelonnera sur trois ans, à l’exception des professionnels affiliés à la Cipav, pour qui l'augmentation est appliquée dès 2024.

Les nouveaux taux de cotisations s'appliqueront y compris aux bénéficiaires de l'Acre, bien que ces derniers continuent de profiter d'une réduction temporaire.

Voici un tableau récapitulatif des taux de cotisations sociales depuis 2024, incluant l'impact pour les bénéficiaires de l’Acre :

L’exonération de taxes lors de la première année en micro-entreprise

La CFE

La Cotisation Foncière des Entreprises (CFE) est un impôt local payé par les entreprises, y compris les auto-entrepreneurs, basé sur la valeur des biens immobiliers utilisés pour l'activité.

Même si vous n’avez pas de locaux professionnels (car votre lieu d’exercice est votre domicile), vous êtes redevable de la CFE en auto-entreprise.

Toutefois, lors de la première année de création de votre micro-entreprise vous pouvez bénéficier d’une exonération totale de la CFE (jusqu’au 31 décembre de l’année en cours).

Pour être exonéré, vous devrez avant le 1er janvier de l’année suivant la création de votre auto-entreprise, remplir le formulaire de déclaration n° 1447-C-SD, via la messagerie de votre espace professionnel ou par voie postale.

Vous recevrez ensuite chaque année un avis d'imposition numérique directement sur votre espace fiscal en ligne. Celui-ci précisera le montant de la CFE à régler ainsi que la date limite de paiement.

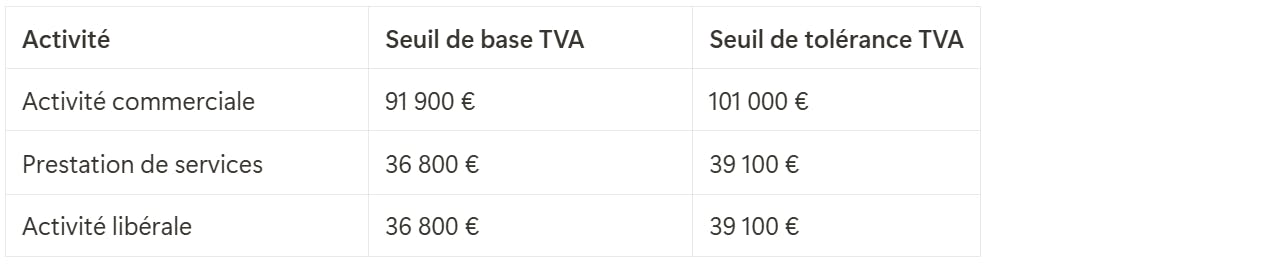

La TVA

Lors de la première année d'activité, les auto-entrepreneurs bénéficient du régime de la franchise en base de TVA. Cela signifie qu'ils ne facturent pas la TVA à leurs clients et n'ont pas à la reverser à l'État.

Toutefois, cette exonération est valable tant que le chiffre d'affaires ne dépasse pas certains seuils. À partir de la deuxième année d’exercice, si ces seuils sont dépassés, l'auto-entrepreneur devient redevable de la TVA. Il doit alors l’ajouter à ses factures et la déclarer mensuellement ou trimestriellement.

Voici un tableau récapitulatif des seuils de TVA applicables à l’auto-entrepreneur :

Comment fonctionnent ces seuils ?

Si vous dépassez le seuil de base pendant deux années consécutives ou si vous franchissez le seuil de tolérance en une seule année, vous devenez immédiatement redevable de la TVA, dès le 1er jour du mois de dépassement.

Nos derniers articles

Découvrez Jump

en 20 min

avec Léo.

Moi c'est Léo, je vous explique chaque jour le modèle Jump et ses avantages concrets en 20 minutes chrono. Entre 20 & 30 freelances posent leurs questions à chaque RDV. Rejoignez-nous pour tout comprendre !