Quelles sont les principales obligations de l’auto-entrepreneur en 2025 ?

En tant qu’entrepreneur individuel, un micro-entrepreneur doit respecter un certain nombre d’obligations juridiques, comptables et fiscales.

Obligations de l'auto-entrepreneur au moment de la création de l'entreprise

Déclaration du début d’activité

Le début d’activité correspond à la date à partir de laquelle vous commencez votre activité en micro-entreprise. Cette date n’est pas forcément celle de l’immatriculation de l’entreprise. En effet, il est conseillé de choisir une date de début d’activité qui vous permet :

- d’avoir le numéro SIRET de votre micro-entreprise, afin de pouvoir facturer vos clients avec ce numéro et ainsi éviter les factures avec la mention “siret en cours d’attribution” qui nécessitent par la suite d’éditer des factures rectificatives une fois le numéro SIRET attribué ;

- d’avoir vos premiers clients, afin de ne pas payer différentes taxes - telles que la CFE - sur des périodes non travaillées.

La déclaration du début d’activité est à effectuer sur le site de l’INPI.

Bon à savoir : il faut compter un délai moyen de 15 jours pour recevoir son numéro SIRET après une demande de création de micro-entreprise sur le site de l’INPI. Par conséquent, prévoyez ce délai pour choisir votre date de déclaration de début d’activité.

Immatriculation de l'auto-entrepreneur

L’immatriculation de l’auto-entreprise s’effectue automatiquement et gratuitement après une demande de création d’auto-entreprise sur le guichet unique de formalités entreprises, c’est-à-dire sur le site de l’INPI.

Cette immatriculation entraine l’enregistrement au registre national des entreprises (RNE) avec l’attribution d’un numéro SIREN, d’un numéro SIRET et d’un code APE.

Domiciliation de la micro-entreprise

La domiciliation de la micro-entreprise implique de déclarer une adresse administrative pour votre entreprise (article L123-10 de Code du commerce. Pour la domiciliation de votre micro-entreprise, vous pouvez choisir :

- votre adresse, que vous soyez propriétaire ou locataire (article L631-7-3 du Code de commerce) ;

- l’adresse d’un local professionnel dédié à l’activité de votre micro-entreprise ;

- l’adresse d’un cabinet de domiciliation ;

- l’adresse d’un local de colocation d’entreprise ou de coworking ;

- l’adresse d’une pépinière d’entreprise, sous conditions.

Bon à savoir : le calcul de la CFE prend en compte le lieu de domiciliation de votre micro-entreprise. N’hésitez pas à vous renseigner directement en mairie pour connaître le taux de la CFE appliqué sur la commune où vous envisagez de domicilier votre entreprise. Si plusieurs choix s’offrent à vous, vous pourrez ainsi optimiser vos revenus en choisissant la commune appliquant un taux moins élevé pour la CFE.

Les assurances

La souscription d’une ou de plusieurs assurances est obligatoire pour certaines activités.

Les principales assurances obligatoires sont :

- l’assurance de responsabilité civile professionnelle (RC Pro) pour les activités réglementées ;

- l’assurance automobile pour les auto-entrepreneurs utilisant un véhicule dans le cadre de leur activité ;

- la garantie décennale pour les micro-entrepreneurs dans le BTP, afin de couvrir tout dommage dans les 10 ans qui suivent la réalisation des travaux par le micro-entrepreneur (article L. 241-1 du Code des assurances).

Lorsqu’aucune assurance n’est obligatoire, il est tout de même conseillé de souscrire une RC Pro afin de se couvrir en cas de préjudice matériel, financier ou moral causé à un client.

Stage d’installation et formations pour certaines activités

Les chambres consulaires proposent un stage de préparation à l’installation (SPI), afin de se former sur les principales règles de gestion d’une micro-entreprise (ex.: gestion commerciale, structure juridique, régime fiscal…).

Depuis la loi PACTE du 22 mai 2019, ce stage n’est plus obligatoire pour tous les micro-entrepreneurs, que ce soient pour les commerçants, les artisans ou bien encore les prestataires de services libéraux. Cependant, ce stage est conseillé pour celles et ceux ayant des connaissances limitées dans la gestion d’une entreprise.

Les obligations fiscales

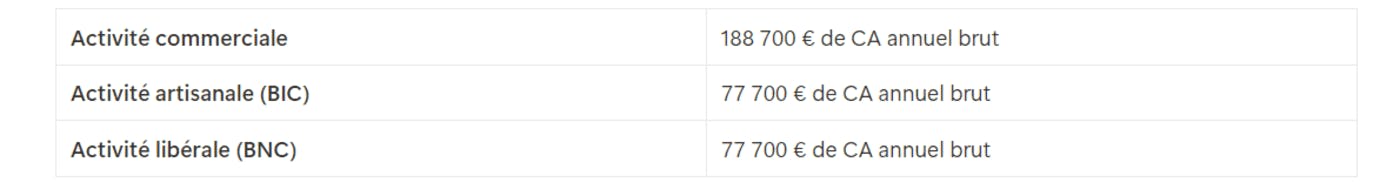

Les seuils de chiffre d’affaires à respecter en micro-entreprise

Le seuil de chiffre d’affaires annuel à ne pas dépasser pour rester sous le régime de la micro-entreprise dépend de la nature de l’activité (article 50-0 du Code général des impôts).

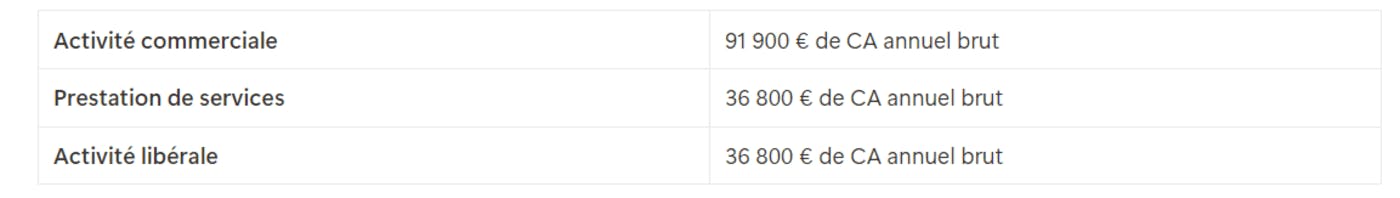

Les plafonds de chiffre d’affaires concernant la TVA

Les plafonds de chiffre d’affaires à ne pas dépasser pour bénéficier du régime de franchise en base de TVA dépendent également de la nature de l’activité. Pour rappel, le régime de franchise en base de TVA permet de facturer ses clients sans appliquer la TVA, ce qui permet d’appliquer des tarifs compétitifs.

Obligations comptables de l'auto-entrepreneur

Un micro-entrepreneur bénéficie du régime micro-fiscal avec une comptabilité allégée.

Le livre des recettes : un suivi des encaissements et dépenses

En tant que micro-entrepreneur, le seul registre obligatoire à tenir est un livre des recettes encaissées.

Vous devrez y renseigner par ordre chronologique les recettes encaissées avec les informations suivantes :

- le montant et l’origine des recettes ;

- le mode de règlement ;

- le numéro de la facture correspondante.

Le total des recettes doit être fait tous les 3 mois. Cependant, si vous déclarez votre chiffre d’affaires tous les mois, vous devrez effectuer le total de vos recettes tous les mois.

Le livre des recettes encaissées peut être tenu en format papier ou sous format électronique. Ce registre doit être conservé durant 10 ans après la clôture de l’exercice comptable.

Ouverture du compte bancaire si CA > 10 000€

L’ouverture d’un compte bancaire dédié à la micro-entreprise n’est pas une obligation tant que le chiffre d’affaires annuel d’un micro-entrepreneur ne dépasse pas 10 000 € brut durant 2 années consécutives.

Tant que ce seuil n’est pas dépassé, le micro-entrepreneur peut percevoir des virements bancaires provenant de ses clients sur son compte bancaire personnel.

Bon à savoir : il n’est pas obligatoire d’ouvrir un compte bancaire professionnel pour votre micro-entreprise. Seul un compte bancaire dédié suffit.

Etablissement des factures

En tant que micro-entrepreneur, vous avez l’obligation de remettre une facture à vos clients. Différentes mentions obligatoires doivent figurer sur vos factures. La liste de ces mentions obligatoires diffère selon s’il s’agit d’un client particulier ou d’un client professionnel.

Pour les micro-entrepreneurs n’appliquant pas la TVA, ces derniers doivent obligatoirement ajouter la mention “TVA non applicable - article 293 B du CGI”.

Toutes les charges et taxes à prendre en compte

Différentes charges et taxes sont à la charge d’un micro-entrepreneur. Il s’agit notamment :

- des cotisations sociales ;

- de la contribution à la formation professionnelle (CFP) ;

- de la cotisation foncière des entreprises (CFE) ;

- des frais de chambres consulaires (CCI et CMA).

Obligations déclaratives

Déclaration du CA de l'auto-entrepreneur auprès de l’administration fiscale

La déclaration du chiffre d’affaires annuel brut est à réaliser tous les mois ou tous les trimestres selon l’option choisie.

Cette déclaration est à effectuer à partir de votre compte personnel sur le site autoentrepreneur.urssaf.fr.

Attention : vous devez obligatoirement déclarer votre chiffre d’affaires, y compris lorsque ce dernier est nul. Dans ce cas, vous devez inscrire le chiffre 0 lors de votre déclaration.

Déclaration des revenus professionnels et l’impôt sur le revenu

Vos revenus professionnels provenant de votre micro-entreprise doivent être déclarés sur une déclaration complémentaire de revenus par le biais du formulaire n°2042.

Pour les micro-entrepreneurs commerçants et artisans commerçants, les revenus sont à déclarer dans la partie intitulée “revenus industriels et commerciaux professionnels / Régime micro BIC”.

Pour les micro-entrepreneurs en prestation de services dans la catégorie des bénéfices non commerciaux (BNC), les revenus sont à déclarer dans la partie intitulée “revenus non commerciaux professionnels / Régime micro BNC”.

Bon à savoir : le micro-entrepreneur doit déclarer son chiffre d’affaires annuel brut. L’administration fiscale va ensuite appliquer un abattement fiscal pour estimer les revenus du micro-entrepreneur.

Déclarer la TVA

Lorsqu’un micro-entrepreneur ne bénéficie pas du régime de franchise en base de TVA, ce dernier peut être assujetti au régime simplifié ou au régime réel de TVA.

La déclaration de la TVA au régime simplifié s’effectue une fois par an à la fin de l’exercice comptable via le formulaire n°3517-S-SD.

La déclaration de la TVA au régime réel s’effectue tous les mois via le formulaire n°3310-CA3-SD.

Ces déclarations sont disponibles directement sur votre espace professionnel sur le site impôt.gouv.fr.

Comment payer ses cotisations ?

Le paiement des cotisations sociales s’effectue à la suite de la déclaration du chiffre d’affaires tous les mois ou tous les trimestres selon l’option choisie sur le site autoentrepreneur.urssaf.fr.

Le calcul des cotisations sociales s’effectue automatiquement une fois le chiffre d’affaires renseigné. Le paiement s’effectue en ligne sur ce même site.

Bon à savoir : lorsque vous déclarez un chiffre d’affaires nul, vous ne payez pas de cotisations sociales.

Obligations lors de la cessation d'activité

Les démarches à effectuer : 4 étapes à suivre

La cessation d’activité entraine la fermeture de la micro-entreprise. Pour cela, les 4 principales étapes à suivre sont :

- la déclaration de cessation d’activité sur le portail unique de formalités des entreprises (INPI) ;

- la déclaration du dernier chiffre d’affaires sur le site de l’URSSAF ;

- le paiement des cotisations sociales dues au titre du dernier chiffre d’affaires déclaré ;

- la déclaration des revenus de la micro-entreprise du 1er janvier de l’année de cessation de l’activité jusqu’à la date de fin d’activité sur la prochaine déclaration de revenus ;

- le paiement de la CFE, en demandant le cas échéant une réduction de la CFE au prorata des jours d’activité de la micro-entreprise.

Les conséquences

Les conséquences d’une cessation d’activité varient selon s’il s’agit d’une cessation définitive ou d’une cessation temporaire.

Dans le cadre d’une cessation définitive, le micro-entrepreneur cesse d’être un travailleur indépendant et n’est plus affilié à la Sécurité sociale des indépendants (SSI) au titre de cette activité . La micro-entreprise quant à elle n’a plus d’existence légale.

Lors d’une cessation temporaire, le micro-entrepreneur met en pause l’activité de son entreprise. De ce fait, la micro-entreprise continue d’exister et le micro-entrepreneur continue à bénéficier du statut d’entrepreneur individuel avec les droits et les devoirs qui s’y attachent.

FAQ

Quelles sont les obligations d'un auto-entrepreneur ?

Les principales obligations d’un auto-entrepreneur sont : la déclaration des revenus, le paiement des cotisations sociales et des différentes taxes et impôts (ex.: CFE), la souscription d’une assurance lorsque la nature de l’activité impose une assurance (ex.: garantie décennale dans le BTP).

Quelles sont les obligations comptables pour un auto-entrepreneur ?

Les principales obligations comptables pour un auto-entrepreneur sont :

- la tenue d’un registre des recettes encaissées ;

- la déclaration du chiffre d’affaires ;

- la facturation avec l’intégration des mentions obligatoires ;

- l’ouverture d’un compte bancaire dédié pour les micro-entrepreneurs réalisant un chiffre d’affaires annuel brut supérieur à 10 000 € durant 2 années consécutives.

Nos derniers articles

Découvrez Jump

en 20 min

avec Léo.

Moi c'est Léo, je vous explique chaque jour le modèle Jump et ses avantages concrets en 20 minutes chrono. Entre 20 & 30 freelances posent leurs questions à chaque RDV. Rejoignez-nous pour tout comprendre !