La retraite en micro-entreprise

Au moment de créer son auto-entreprise, la question de la retraite semble lointaine. Certains vous diront que la retraite en micro-entreprise équivaut à presque rien, tandis que d’autres vous présenterons des chiffres plus rassurants. Mais qu’en est-il réellement ?

Fonctionnement de la retraite en auto-entreprise

Paiement des cotisations retraite

Le paiement de vos cotisations retraite s’effectue lorsque vous payez vos cotisations sociales à l’URSSAF chaque mois ou chaque semestre.

Le montant cotisé dépend donc de votre chiffre d’affaires réalisé et déclaré auprès des services de l’URSSAF. Plus vous déclarez un chiffre élevé, plus vous payez de cotisations sociales mais plus vous cotisez pour votre future retraite.

L’âge de départ à la retraite

C’est la question qui fâche. L’âge légal de départ à la retraite est le même pour tout travailleur en France, qu’il soit salarié ou travailleur indépendant.

La dernière réforme de la retraite prévoit une augmentation progressive de l’âge de départ à la retraite. Ce dernier est fixé à 62 ans en 2024. En 2030, l’âge légal de départ à la retraite sera fixé à 64 ans.

Attention : l’âge légal de départ à la retraite ne signifie pas forcément que vous toucherez votre retraite à taux plein. S’il vous manque des trimestres de cotisations, votre pension de retraite subira une décote. Dans tous les cas, vous pouvez partir sereinement à la retraite à taux plein à partir de 67 ans, quand bien même vous n’avez pas validé tous vos trimestres de cotisation.

À noter que le cumul retraite et revenus en micro-entreprise est possible. Pour cela, vous devez :

- pleinement toucher votre pension de retraite ;

- avoir atteint l’âge légal de départ à la retraite ;

- ne plus travailler pour votre ancien employeur.

Validation des trimestres travaillés

La validation des trimestres ne dépend pas des heures travaillées, mais de votre chiffre d’affaires. Vous devez ainsi réaliser un chiffre d’affaires minimum pour valider un trimestre. Vous pouvez valider jusqu’à 4 trimestres par an.

Le montant du chiffre d’affaires minimum à réaliser pour valider un trimestre dépend :

- du taux horaire du SMIC en vigueur pour l’année de cotisation (ex. : le taux horaire du SMIC en 2024 - c’est-à-dire 11,65 € brut - pris en compte pour calculer les trimestres validés en 2024 par rapport au chiffre d’affaires déclaré en 2024) ;

- de la nature de votre activité ;

- de l’organisme recevant vos cotisations sociales pour votre retraite.

Bon à savoir : vous pouvez directement consulter le nombre de vos trimestres validés à partir de votre espace personnel sur Info-retraite.fr. Vous y trouverez également un simulateur de votre future pension de retraite.

Calcul des droits à la retraite dans le régime de la micro-entreprise

Le calcul final pour déterminer le montant de votre pension de retraite se base sur vos 25 meilleures années de revenus.

Afin que vous puissiez estimer vos droits à la retraite obtenus au cours de la dernière année cotisée, nos calculs se basent sur les taux applicables en 2023.

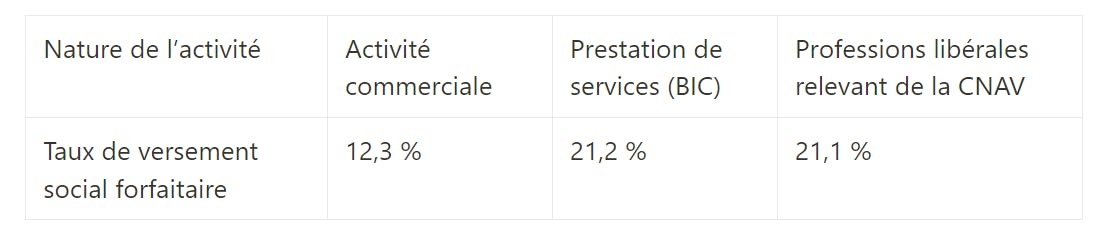

Calculer le montant des cotisations globales

Le montant des cotisations globales correspond à votre chiffre d’affaires trimestriel multiplié par le taux de versement social forfaitaire.

Ce taux varie selon la nature de votre activité.

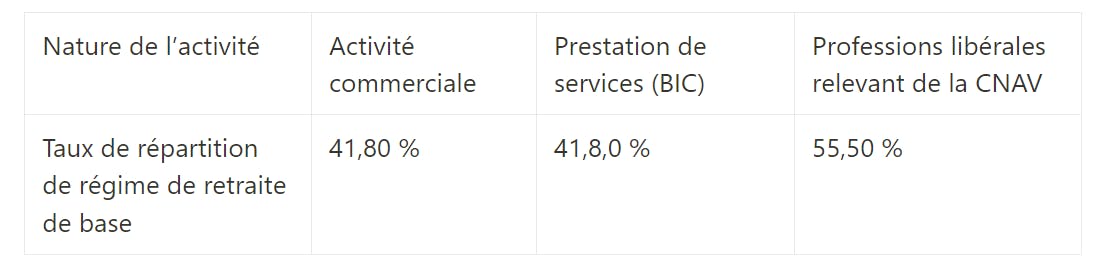

Calculer le montant des cotisations de la retraite de base

Le calcul pour déterminer le montant de vos cotisations sociales affectées à votre régime de retraite de base est le suivant : le montant de votre forfait global de cotisations multiplié par le taux de répartition de régime de retraite de base.

Là encore, ce taux varie selon la nature de votre activité en micro-entreprise.

Calculer le revenu cotisé

Le montant de votre revenu cotisé correspond à la somme de vos cotisations versées au cours de l’année divisée par le taux de cotisation du régime de retraite de base.

Le taux de cotisation du régime de retraite de base en 2023 est fixé à 17,75 %.

Cas particulier des professions libérales CIPAV : vos cotisations sont converties en nombre de points. Le nombre de points acquis va déterminer le montant de votre pension de retraite de base. La valeur d’un point peut varier d’une année à une autre. En 2023, la valeur d’un point est fixée à 0,6075 €. Voir le guide de la CIPAV

Calculer le nombre de trimestres acquis

Le calcul du nombre de trimestres acquis dépend du taux horaire du SMIC durant l’année concernée et de la nature de votre activité.

Pour les micro-entrepreneurs affiliés au régime général, le calcul à réaliser est le suivant : montant de vos revenus cotisés / (SMIC horaire x 150).

Pour information, le SMIC horaire brut au 1er janvier 2023 multiplié par 150 est égal à 1 690,50

Pour celles et ceux affiliés à la CIPAV, voici les chiffres d’affaires minimums à réaliser pour valider vos trimestres de retraite :

- 2 571 € pour 1 trimestre validé ;

- 5 142 € pour 2 trimestres validés ;

- 7 713 € pour 3 trimestres validés ;

- 10 284 € pour 4 trimestres validés.

Si vous disposez d'une retraite ou mutuelle complémentaire

Les micro-entrepreneurs exerçant une activité commerciale, une activité de prestation de services (BIC) ou une activité libérale en étant affiliés à la CIPAV ou à la CNAV cotisent automatiquement à un régime de retraite complémentaire.

Le montant de votre retraite complémentaire correspond à un pourcentage de vos cotisations sociales. Ce pourcentage varie selon la nature de votre activité.

Pour les micro-entrepreneurs ayant créé leur micro-entreprise après le 1er janvier 2018 et exerçant une activité libérale non réglementée, vous êtes affilié à l’assurance retraite du régime général. À l’heure actuelle, vous ne cotisez pas pour une retraite complémentaire.

Cependant, la fédération nationale des micro-entrepreneurs (FNAE) se bat pour intégrer la cotisation à un régime de retraite complémentaire dans la répartition de vos cotisations sociales.

Exemple de retraite en tant qu'auto-entrepreneur

Pour les micro-entrepreneurs relevant du régime général

Votre pension de retraite de base correspond à 50 % de votre revenu moyen durant vos 25 meilleures années de revenus.

Un micro-entrepreneur avec un revenu moyen de 2 500 € sur ses 25 meilleures années touchera donc 1 250 € de pension de retraite de base s’il a validé tous ses trimestres de retraite.

Bon à savoir : le montant du revenu moyen pris en compte pour le calcul de la retraite ne peut pas dépasser les 46 368 €.

Pour les micro-entrepreneurs relevant de la Cipav

Vous pouvez obtenir jusqu’à 550 points de retraite par an. Pour rappel, le nombre de points de retraite obtenus est proportionnel aux cotisations sociales versées.

Au moment de liquider votre retraite – c’est-à-dire de percevoir votre pension de retraite – le montant de votre pension correspondra au nombre total de points multiplié par la valeur du point durant l’année concernée.

Si vous souhaitez partir en retraite en 2024, la valeur du point pour la retraite de base est égale à 0,6399 €.

Par exemple, vous avez acquis 21 000 points au cours de votre carrière. Le montant annuel de votre retraite de base sera de 13 438 € arrondi au supérieur (21 000 x 0.6399), soit 1 120 € par mois.

FAQ

Quel montant de ma retraite sur un CA mensuel de 2000€ ?

Les micro-entrepreneurs non affiliés à la Cipav bénéficient d’une pension de retraite de base représentant 50 % de leur revenu moyen. Le revenu moyen correspond au CA après application de l’abattement forfaitaire.

Le montant d’une pension de retraite avec un CA mensuel de 2 000 € sera donc de :

- 290 € pour une activité commerciale ;

- 500 € pour une activité de prestation de service (BIC) ;

- 660 € pour une activité libérale.

Quel est le montant minimum pour valider un trimestre ?

À noter que le minimum contributif est de 876,13 € brut par mois en 2024 si vous avez validé tous vos trimestres de retraite. Le montant de votre pension de retraite ne pourra être inférieur à cette somme.

Quel est le revenu minimum pour valider 4 trimestres en 2024 ?

Le revenu minimum pour valider 4 trimestres en 2024 selon la nature de votre activité est de :

- 6 990 €, soit 24 132,05 € de CA pour une activité commerciale ;

- 6 990 €, soit 14 001,14 € de CA pour une activité de prestation de services (BIC) ;

- 6 762 €, soit 10 249,39 € de CA pour une activité libérale non réglementée ;

- 10 640 € pour une activité libérale relevant de la Cipav.

Nos derniers articles

Découvrez Jump

en 20 min

avec Léo.

Moi c'est Léo, je vous explique chaque jour le modèle Jump et ses avantages concrets en 20 minutes chrono. Entre 20 & 30 freelances posent leurs questions à chaque RDV. Rejoignez-nous pour tout comprendre !