Comment fonctionnent les impôts en portage salarial ?

La fiscalité est un sujet clé pour les indépendants.

Certains statuts permettent effectivement d’optimiser fortement les impôts et la fiscalité en général. À la clé, une rémunération plus élevée à chiffre d’affaires égal.

Qu’en est-il du portage salarial ? Comment est calculé l’impôt sur le revenu en portage ? Qui s’occupe des déclarations ? Comment est-il possible d’optimiser son imposition ?

Comment est-on imposé sur son revenu en portage salarial ?

Commençons par un rappel des règles de base de la fiscalité en portage salarial.

Les règles de base de l’imposition en portage salarial

En portage salarial, le freelance est considéré comme un salarié de droit français. Il bénéficie donc du même statut fiscal qu’un salarié “classique”.

Autrement dit, à salaire égal, un salarié porté paye le même montant d’impôt sur le revenu qu’un salarié traditionnel.

Le calcul de son impôt est basé sur la même formule.

Le calcul de l'impôt sur le revenu en portage salarial

Pour calculer le montant des impôts sur le revenu, l’Etat applique la formule suivante :

Montant du prélèvement = Taux d’imposition X (total salaire brut – cotisations salariales + CSG/CRDS non déductible de l’impôt sur le revenu + part patronale de la complémentaire santé éventuelle)

Dans cette formule, le salaire brut dépend directement du chiffre d’affaires généré (pour estimer votre salaire brut en portage, vous pouvez utiliser notre simulateur de portage salarial).

Idem pour les cotisations sociales qui sont calculées sur la base du salaire brut.

Portage salarial et prélèvement à la source

Depuis le 1er janvier 2019, l’impôt sur le revenu est prélevé directement à la source par les entreprises de portage salarial.

Pour calculer le prélèvement à la source, la Direction Générale des Finances Publiques applique un taux de prélèvement à la source. Celui-ci définit le montant directement retenu sur le salaire du salarié porté.

Dans les faits, il existe deux taux de prélèvement : le taux d’imposition neutre et le taux d’imposition individualisé. Voyons comment ils fonctionnent.

Le taux d'imposition neutre

Le taux d’imposition neutre est utilisé dans deux cas.

Premièrement, lorsqu’un salarié porté vient de rejoindre son entreprise de portage salarial, en attendant que l’Etat communique à l’entreprise de portage le taux précis à appliquer. En général, l’administration met un mois à transmettre le taux personnalisé et le taux neutre n’est donc appliqué que sur le premier bulletin de salaire.

Le taux neutre peut également être utilisé lorsque le salarié ne souhaite pas que l’entreprise de portage ait connaissance de son taux personnalisé (c’est en effet un indicateur des revenus globaux et à ce titre un élément très personnel).

Le taux neutre dépend directement du montant du revenu mensuel du salarié porté. Voici la grille de calcul du taux neutre appliquée par le service des impôts :

Le taux d'imposition individualisé

Le taux d’imposition individualisé dépend, lui, de la situation fiscale globale de votre foyer et est actualisé chaque année lors de la déclaration de revenus.

Il est appliqué à tous les salariés portés qui n’ont pas opté pour le taux neutre.

Détail d'un bulletin de salaire de portage mentionnant le montant de l’imposition

La gestion du prélèvement à la source

La société de portage salarial s’occupe, comme un employeur traditionnel, de prélever directement l’impôt chaque mois et de le reverser aux services fiscaux. Elle s’occupe également de déclarer le montant des rémunérations du salarié porté à l’administration fiscale (ce qui simplifie le remplissage de la déclaration d’impôts annuelle).

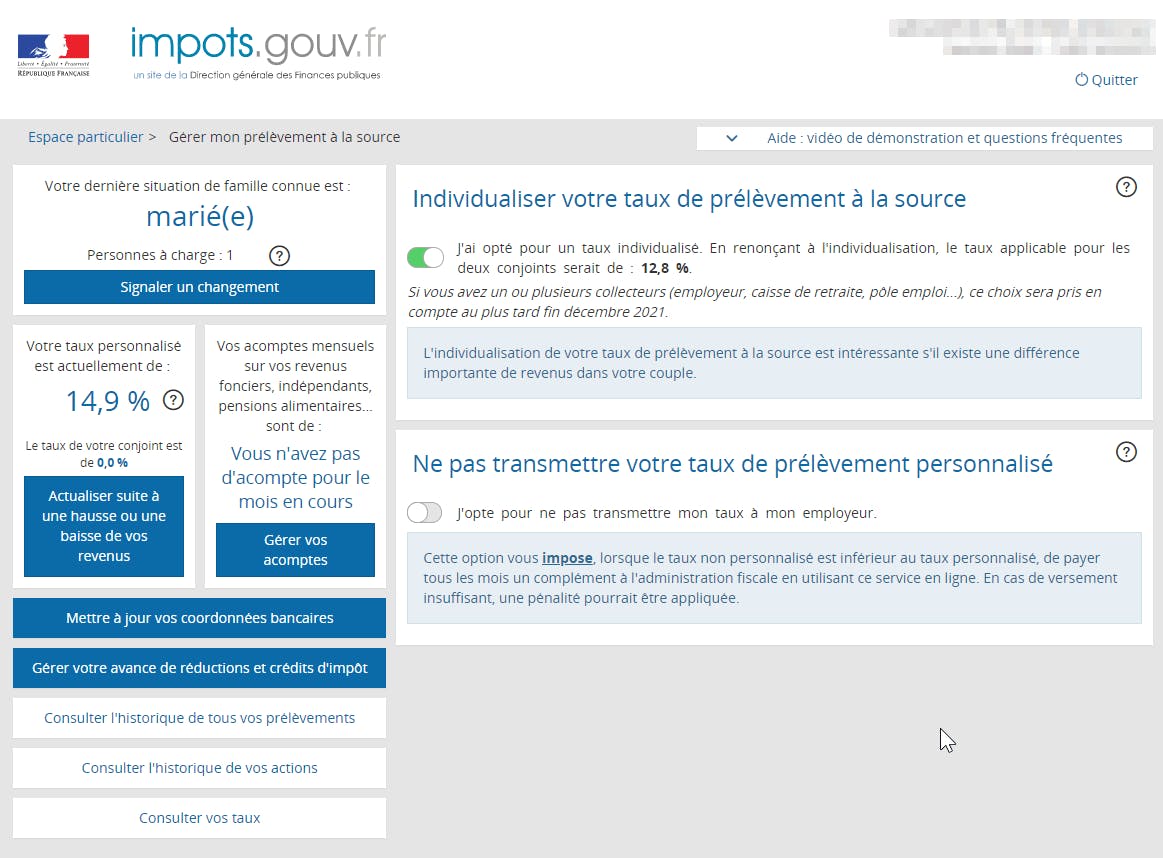

Comme tout salarié, le salarié porté peut également ajuster son taux de prélèvement individualisé sur le site des impôts (impots.gouv.fr).

Un aperçu de l’interface de gestion du taux de prélèvement à la source sur le site des impôts

Au quotidien, le portage salarial permet donc d’économiser un temps précieux dans la gestion de la fiscalité. En effet, contrairement aux indépendants sous le régime de la micro-entreprise ou aux freelances qui ont leur propre société (SASU, EURL, etc.), il n’a pas à s’occuper de déclarer ses revenus et le prélèvement de son impôt est directement géré par sa société de portage salarial.

Comment optimiser le montant de son imposition en portage salarial ?

À la différence des micro-entrepreneurs, les freelances peuvent déduire leurs frais professionnels en portage salarial. Ces frais seront alors déduits des revenus et donc du montant pris en compte par l’Etat pour calculer le montant de l’imposition.

Voyons comment les salariés portés peuvent s’appuyer sur ces frais pour optimiser leur fiscalité et leurs revenus.

Les frais professionnels

Les salariés portés peuvent déclarer des frais professionnels. Ces frais peuvent être rattachés à une mission précise (et remboursés par le client) ou à leur activité en général.

Lorsqu'ils ne sont pas remboursés par le client, le montant de ces frais échappe au calcul des cotisations et de l’impôt.

C’est donc un bon moyen pour le salarié porté de ne pas payer d'impôts et de charges sur une dépense qu’il a effectuée à titre professionnel.

Prenons un exemple pour illustrer l’impact des frais professionnels sur la fiscalité en portage salarial:

Sonia est graphiste. En janvier, elle a déclaré un chiffre d’affaires de 6 500 €. Si elle ne déclarait aucuns frais professionnels, son salaire brut pris en compte pour le calcul des charges serait de 4 469 € et le montant soumis à l’impôt sur le revenu, via le prélèvement à la source serait de 3 648 €.

Si elle déclarait le même chiffre d’affaires, mais avec 500 € de frais professionnels (qui correspondent à ses abonnements à des outils de design par exemple), le chiffre d’affaires pris en compte serait de 6 500-500 = 6 000 €. Ses charges seraient calculées sur un montant de salaire brut égal à 3 933 € et le montant soumis à l’impôt sur le revenu, via le prélèvement à la source serait de 3 207 € (au lieu de 3 648 € initialement).

Attention cependant à bien comprendre le spectre des dépenses éligibles aux frais professionnels. En effet, vos frais seront contrôlés de manière stricte par l’entreprise cliente pour les frais qu'elle accepte de prendre en charge et par l’entreprise de portage pour les frais de fonctionnement. Elles vérifieront systématiquement que les frais seront conformes aux règles de l’URSSAF. Pas question donc d’utiliser les frais professionnels pour essayer de déduire des dépenses personnelles ou des montants de dépenses déraisonnables.

Les immobilisations

Les frais professionnels ne sont pas le seul moyen pour réduire le montant de ses impôts en portage.

Certaines dépenses professionnelles sont “consommées” immédiatement. C’est le cas par exemple d’un repas ou de fournitures de bureau. D’autres dépenses, tel que le matériel informatique, ont une durée de vie plus longue. On parle alors d’immobilisation.

Chez Jump, nous appliquons les dispositions fiscales actuellement en vigueur, en considérant comme immobilisation tout investissement qui a trait au matériel informatique et qui vaut plus que 500 € hors taxes.

Nous les amortissons sur 36 mois, ce qui permet concrètement que chaque mois, 1/36e de la valeur TTC du bien soit déduite du chiffre d’affaires (et donc de la rémunération). Si le salarié porté quitte Jump avant la fin des 36 mois, il ne pourra pas aller au bout du remboursement sur son activité du bien acheté.

Là encore, c’est un moyen d’éviter de payer des charges et impôts sur des dépenses professionnelles.

Des questions sur la fiscalité en portage salarial ? Besoin de conseils ? Utilisez le chat pour nous contacter !

Nos derniers articles

Découvrez Jump

en 20 min

avec Léo.

Moi c'est Léo, je vous explique chaque jour le modèle Jump et ses avantages concrets en 20 minutes chrono. Entre 20 & 30 freelances posent leurs questions à chaque RDV. Rejoignez-nous pour tout comprendre !