Comment optimiser son salaire en portage salarial ?

Dans le cadre du portage salarial, un salarié touche un salaire net compris entre 45 % et 73 % de son chiffre d’affaires hors taxes. En effet, celui-ci doit s’acquitter des frais de gestion et des cotisations sociales patronales et salariales. Toutefois, il existe des dispositifs d’optimisation en portage salarial pour diminuer le montant des cotisations payées afin d’augmenter le salaire net. Découvrez lesquels.

Utiliser les frais professionnels pour optimiser son salaire en portage salarial

Vous êtes un salarié porté et vous trouvez que votre salaire net n’est pas assez élevé ? Sachez que vous pouvez optimiser votre revenu en passant certaines de vos dépenses en frais professionnels en portage salarial. C’est l'un des atouts du portage salarial par rapport à la micro-entreprise.

Il existe deux types de frais :

- les frais refacturés à vos clients, c’est-à-dire les frais liés directement à la mission effectuée (par exemple, les frais de déplacement pour un rendez-vous client). Ces frais sont à indiquer dans le contrat de prestation. Ils seront remboursés par le client sur présentation des justificatifs. Ils n’entrent pas dans la rémunération ;

- les frais non refacturés à vos clients puisqu’ils correspondent davantage à vos coûts de fonctionnement.

Bonne nouvelle, les frais professionnels ne supportent ni les cotisations sociales ni l’impôt sur le revenu en portage. De ce fait, il est intéressant de demander à l’entreprise de portage de prendre en charge les frais non refacturés (achat de fournitures, formation, etc.) sur production des justificatifs.

En pratique, votre entreprise de portage récupérera le montant des frais professionnels sur votre compte d’activité et vous les remboursera, sans application des cotisations sociales. Ainsi, vous aurez une somme nette plus importante en optant pour le versement sous forme de frais professionnels que sous forme de rémunération.

Par exemple, pour 1 000 euros sur votre compte d’activité en portage salarial, vous toucherez environ 500 euros de salaire (selon les cotisations et les frais de gestion facturés). En revanche, si vous optez pour les frais professionnels, vous percevrez 1 000 euros.

Bon à savoir

La prise en charge des frais de fonctionnement est plafonnée par l’URSSAF à 30 % de la rémunération brute versée.

Vous travaillez de chez vous ? Les frais liés peuvent aussi être déduits. À savoir :

- vos frais fixes, c’est-à-dire les frais qui tombent tous les mois (le loyer de votre résidence principale française, la taxe foncière, les charges de copropriété, etc.) ;

- vos frais variables, c’est-à-dire les dépenses liées à l’utilisation professionnelle de votre logement. La prise en compte sera sous conditions, notamment pour prendre en considération l’utilisation mixte (personnelle et professionnelle) ;

- vos frais exceptionnels, c’est-à-dire des dépenses ponctuelles (achat informatique, achat de bureautique, etc.).

Le montant de ses frais doit être pris au prorata de leur utilisation professionnelle.

Récupération de la TVA

Autre optimisation fiscale en portage salarial : la récupération de la TVA collectée sur vos frais professionnels.

Vous supportez la TVA lorsque vous faites un achat professionnel. Or, en le passant en frais professionnels vous pourrez récupérer le montant de la TVA payée.

Jump facture de la TVA sur vos frais professionnels (que nous reversons à l’État) pour vous rembourser le montant TTC d’origine (que vous avez payé).

En effet, certaines sociétés de portage vous proposent de vous rembourser directement la TVA payée et de vous la recréditer. Toutefois, cette pratique peut comporter de gros risques !

Optimisations fiscales via les immobilisations de votre entreprise

Autre point de différence avec l’auto-entreprise, le portage salarial vous permet d’imputer vos immobilisations sur votre compte d’activité.

Bon à savoir

Une immobilisation est un bien utilisé durablement pour les besoins de votre activité. Exemples : un véhicule, du matériel informatique, un logiciel, etc.

Fiscalement, une immobilisation doit avoir une valeur supérieure à 500 euros.

Vous avez deux options :

- déduire l’immobilisation en tant que charge ;

- imputer l’immobilisation sur votre compte d’activité.

Cette possibilité permet d’amortir annuellement l’immobilisation sur une période définie (selon sa durée d’utilisation) et selon la méthode de calcul retenue en fonction de la nature du bien (linéaire ou dégressif).

Petite particularité à prendre en compte : la facture ne doit pas être faite à votre nom, mais au nom de l’entreprise de portage salarial (par exemple : Jump).

Autres moyens d'optimisations

Vous voulez aller encore plus loin dans l’optimisation ? Si oui, des moyens supplémentaires permettent d’augmenter votre salaire net : titres restaurant, CESU, chèques cadeaux, plans d’épargne…

À noter

Certaines sociétés recourent à une grille de salaire en portage salarial pour appliquer des frais cachés. Ce n’est pas le cas chez Jump ! Nous avons mis en place un tarif mensuel de 99 € HT. Pas de (mauvaise) surprise !

Titres restaurants

Certaines entreprises de portage salariale proposent des titres-restaurant aux salariés portés.

Ils permettent de payer des achats alimentaires.

Ils sont exonérés de cotisations sociales jusqu’à 7,18 euros par jour travaillé.

Bon à savoir

C’est le cas de Jump qui vous propose des titres-restaurant Swile.

CESU (Chèque Emploi Service Universel)

Les chèques CESU permettent de rémunérer une assistante maternelle agréée, un garde d’enfant à domicile ou un salarié pour une prestation de services à la personne (ménage, bricolage, etc.).

Ils ne sont pas soumis aux cotisations sociales dans la limite de 2 421 euros par an.

Les chèques CESU donnent aussi droit à un crédit d’impôt de 50 %.

À noter

Vous bénéficiez du chèque CESU au titre de votre activité d’indépendant. Si vous avez la double casquette (salarié + indépendant) c’est donc par le biais de votre statut d’indépendant que vous avez le droit à ces chèques.

Chèques cadeaux et culture

Vous avez également la possibilité de demander à votre entreprise de portage des chèques cadeaux ou culture.

Que ce soit pour les titres restaurants, les chèques CESU ou les chèques cadeaux, leur montant sera déduit de votre chiffre d’affaires afin de vous les attribuer. Ils permettent de diminuer le montant des cotisations sociales dues.

PEE (Plan d'Epargne Entreprise)

En tant que salarié porté chez Jump, vous avez la possibilité de faire des versements volontaires sur un PEE. Ils sont plafonnés à 25 % de votre rémunération brute annuelle.

Par ailleurs, les versements bénéficient d’un abondement (contribution de l’entreprise) de 300 % par an, sans pouvoir dépasser trois fois le montant initial versé par le salarié (3 709,44 euros en 2024).

Bon à savoir :

Le PEE permet de vous constituer un portefeuille de valeurs mobilières.

Le montant de l’abondement sera directement prélevé sur votre compte d’activité.

L’abondement bénéficie de dispositions fiscales avantageuses : forfait social de 20 % et CSG/CRDS à hauteur de 9,7 % à la place des cotisations salariales (environ 68 %).

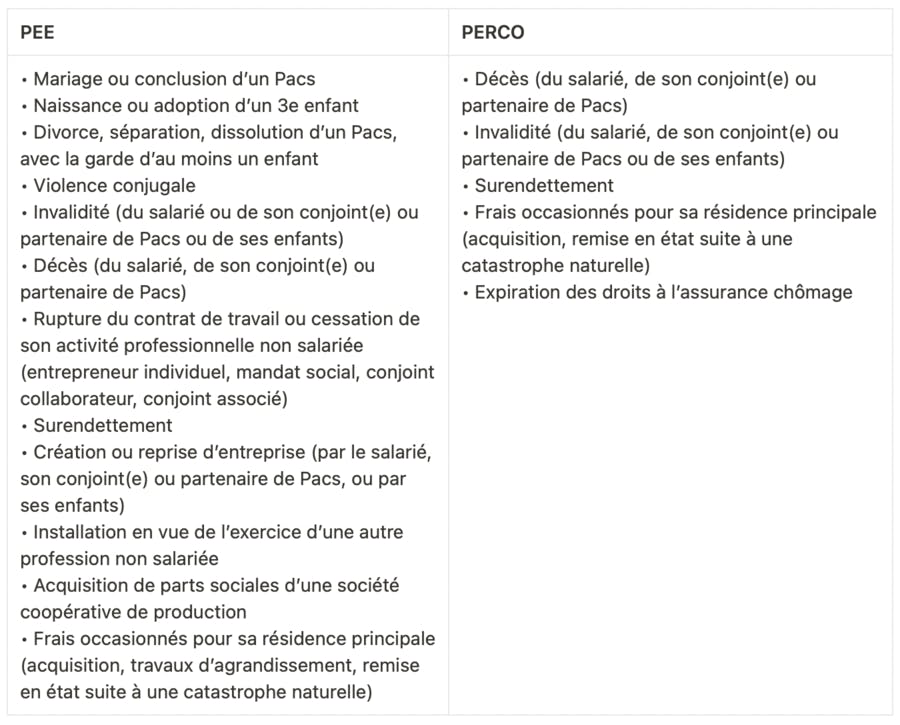

Les sommes dans le PEE sont exonérées d’impôt sur le revenu, mais bloquées pendant cinq ans, sauf déblocages exceptionnels.

PERCO (Plan d'Epargne Retraite Collectif)

Le PERCO permet d’épargner pour votre retraite puisque ses fonds sont bloqués jusqu’à la retraite puis reversés sous forme de capital ou de rente (versement d’une somme à la retraite ou d’une mensualité).

Vous pouvez effectuer des versements volontaires dessus. Comme pour le PEE, l’entreprise de portage peut faire un abondement annuel équivalent à 300 % du montant versé.

En pratique, l’entreprise de portage prélèvera les montants alloués au PERCO sur votre chiffre d’affaires.

Les versements bénéficient du même régime que ceux du PEE.

Le montant du PERCO est limité à 7 418,88 euros.

Exemples de cas de déblocage des différents plans d'épargne

Le PEE et le PERCO sont des plans d’épargne bloqués : le premier pendant cinq ans et le second jusqu’à votre retraite. Toutefois, il existe des cas de déblocage anticipé.

FAQ

Comment optimiser ses revenus en portage salarial ?

Il existe de nombreux moyens pour optimiser votre salaire net en portage salarial : frais professionnels, récupération de la TVA, immobilisations, chèques cadeaux, chèques CESU, épargne salariale… Ils diminuent le montant des cotisations sociales dues.

Avantages de passer par une société de portage comme Jump

Grâce à l’optimisation de vos revenus de freelance, Jump vous permet de récupérer jusqu’à 73 % de votre chiffre d’affaires. De plus, nous vous proposons un abonnement mensuel de 99 € HT, sans frais cachés !

Nos derniers articles

Découvrez Jump

en 20 min

avec Léo.

Moi c'est Léo, je vous explique chaque jour le modèle Jump et ses avantages concrets en 20 minutes chrono. Entre 20 & 30 freelances posent leurs questions à chaque RDV. Rejoignez-nous pour tout comprendre !