Quelles sont les principales différences entre l’entreprise individuelle et la micro entreprise ?

L’entrepreneur individuel et le micro-entrepreneur (anciennement désigné sous le terme d’auto-entrepreneur), font souvent l’objet de nombreuses confusions. Nous vous aidons à y voir plus clair dans cet article.

Différences entre EI et micro-entreprise

➡️ La première confusion sur laquelle il faut lever le voile est que le micro-entrepreneur est un entrepreneur individuel mais bénéficiant d’un régime spécifique simplifié.

En effet, il faut distinguer :

- L’entrepreneur individuel « classique », soumis au régime réel d’imposition ;

- Le micro-entrepreneur, soumis au régime micro-fiscal et micro-social.

Il n’y a pas de différence en termes de statut juridique, dans les deux cas il s’agit d’une entreprise individuelle. La distinction se situe au niveau du régime fiscal et social.

Précision terminologique

Depuis le 1er janvier 2016, le terme d’auto-entrepreneur a été remplacé par celui de micro-entrepreneur.

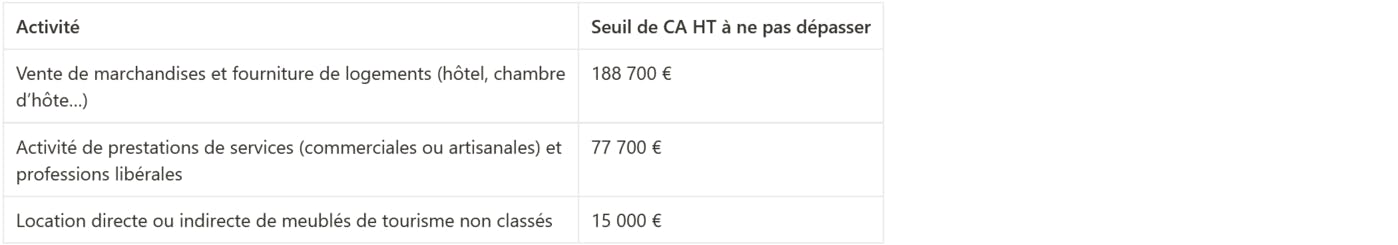

Vous ne pouvez être en micro-entreprise que si votre chiffre d’affaires se situe en dessous de certains seuils qui dépendent de votre activité :

Si vous dépassez ces seuils, vous passez automatiquement à l’entreprise individuelle classique et au régime réel.

Pour aller plus loin sur les différents plafonds en micro-entreprise et les solutions d'optimisation nous avons concocté un guide ultra complet sur le sujet.

Je télécharge le guide !

Types d'activités possibles en EI et en micro-entreprise

✅ En entreprise individuelle classique toutes les activités peuvent être exercées (activité commerciale, artisanale, agricole, libérale, industrielle, etc).

❌ En micro-entreprise plusieurs activités sont interdites :

- Les activités agricoles (chambre d’hôte dans le cadre d’une exploitation agricole, vente de produits issus de la production de l’exploitation, etc) ;

- Certaines activités libérales (architecte, avocat, expert-comptable, ostéopathe, sage-femme, etc) ;

- Les activités relevant de la TVA immobilière (marchand de biens, lotisseur, agent immobilier, etc) et les activités de location d’immeubles non meublés ou professionnels (article 50-0 2.e et 2.j - CGI) ;

- Les artistes et auteurs, qui dépendent de leur propre statut particulier (article 93 1 quater. - CGI) ;

- Les officiers publics, ministériel et les avocats au conseil (article 100 - CGI).

Régime fiscal et social en EI

L’entrepreneur individuel classique et le micro-entrepreneur sont tous deux soumis à l’impôt sur le revenu. Toutefois il ne sont pas imposés de la même façon.

L’entrepreneur individuel classique n’est pas limité en termes de chiffre d’affaires contrairement au micro-entrepreneur. Il peut réaliser n’importe quel CA.

Régime fiscal

L’entrepreneur individuel classique est soumis au régime réel d’imposition. Cela signifie qu’il est imposé sur son bénéfice et non sur son chiffre d’affaires total.

➡️ Les étapes d’imposition de l’entrepreneur individuel :

1. Déterminer votre bénéfice imposable (bénéfice ou perte).

Pour connaître votre résultat vous devez tenir une comptabilité complète (bilan + compte de résultat).

À savoir

En entreprise individuelle classique, les charges engagées pour l’exercice de votre activité, sont déductibles de votre résultat, c’est pourquoi il est nécessaire de confier la tenue de votre comptabilité à un professionnel.

2. Votre résultat est intégré à vos autres revenus fiscaux, lors de votre déclaration d’impôt sur le revenu annuelle.

3. À ce revenu global est éventuellement appliqué un quotient familial (revenu global divisé par un quotient basé sur le nombre de personnes du foyer), puis celui-ci est soumis au barème progressif de l’impôt sur le revenu.

Si vous êtes en déficit, cela viendra donc réduire votre assiette d’imposition personnelle.

Pour remplir votre déclaration d’impôt, vous devrez inscrire le montant de votre résultat dans la déclaration 2042 C-PRO.

À savoir

Par défaut vous êtes soumis à l’impôt sur le revenu (IR), mais vous pouvez aussi choisir d’opter pour l’impôt sur les sociétés (IS). Dans ce cas-là, votre résultat sera soumis au taux réduit de 15% sur les 42 500 premiers euros de résultat, puis de 25% au-delà.

❓Êtes-vous redevable de la TVA ?

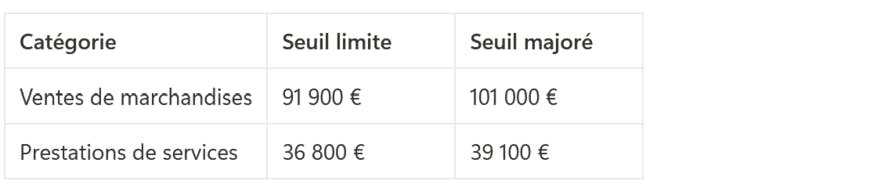

En EI classique vous êtes redevable de la TVA, sauf si votre chiffre d’affaires se situe en dessous des seuils ci-contre, vous bénéficiez alors du régime de la franchise en base de TVA :

➡️ Seuils de déclenchement de la TVA en fonction du CA :

L’EI classique, tout comme le micro-entrepreneur doivent payer la Cotisation foncière des entreprises (CFE).

Régime social

Vous avez le même régime social que le micro-entrepreneur. Vous êtes Travailleur non salarié (TNS), rattaché au régime général de la Sécurité sociale des indépendants (SSI).

Le montant de vos cotisations sociales est d’environ 45% de votre revenu imposable. Si vous n’avez pas de revenus ou de faibles revenus, des cotisations minimales sont néanmoins dues.

Vos cotisations sont payées chaque mois ou chaque trimestre sur option (elles sont calculées sur une base forfaitaire les 2 premières années puis de façon provisionnelle et régularisées une fois le revenu de l’année précédente connu).

Régime fiscal et social en micro

Le micro-entrepreneur bénéficie du régime micro-fiscal et micro-social. Cela signifie qu’il bénéficie d’un régime simplifié, notamment pour le calcul de ses impôts et cotisations sociales. Détails et explications ci-dessous.

Régime fiscal

➡️ Les étapes d’imposition du micro-entrepreneur :

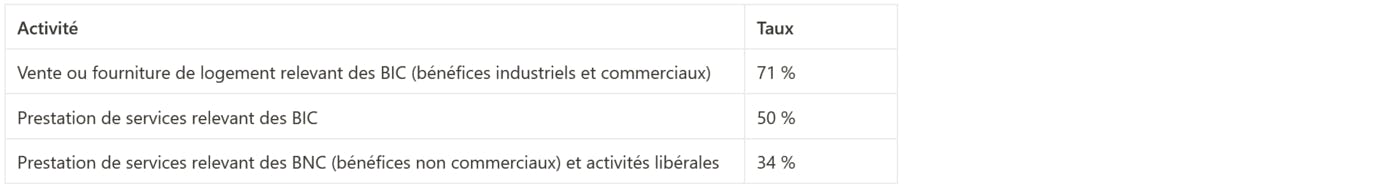

1. Déterminer votre bénéfice imposable. Pour cela vous prenez le chiffre d’affaires annuel que vous avez réalisé auquel vous appliquez un abattement qui dépend de la nature de votre activité.

2. Puis comme pour l’EI classique, ce résultat est ajouté aux autres ressources de votre foyer. L’ensemble est éventuellement divisé par un quotient familial, puis soumis au barème progressif.

Vous pouvez choisir d’opter pour le versement libératoire de l’impôt sur le revenu. Dans ce cas-là, votre impôt sur le revenu est calculé à partir d’un pourcentage de CA (1%, 1,7% ou 2,2%) et payé mensuellement ou trimestriellement en même temps que vos cotisations sociales.

❓Le micro-entrepreneur paye-t-il la TVA ?

En principe vous n’êtes pas assujetti au paiement de la TVA. Vous bénéficiez du régime de la franchise en base de TVA. Toutefois si vous dépassez les seuils énoncés plus haut, vous deviendrez assujettis à la TVA.

Régime social

Tous les mois, ou chaque trimestre, vous devez déclarer votre chiffre d’affaires auprès de l’Urssaf et payer vos cotisations sociales. Le taux dépend de la nature de votre activité :

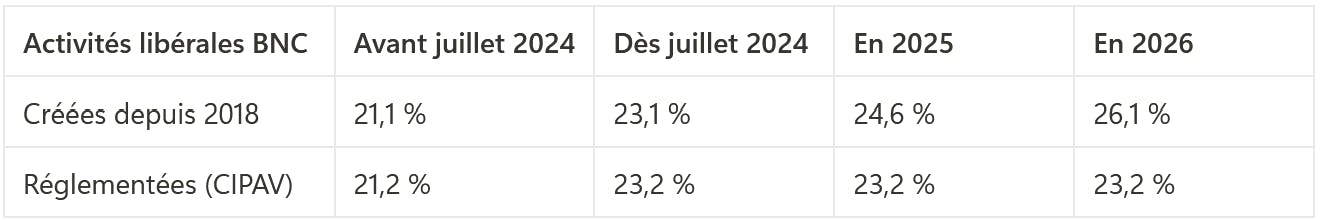

Attention, à partir du 1er juillet 2024 les taux de cotisations sociales évoluent pour les activités libérales en BNC.

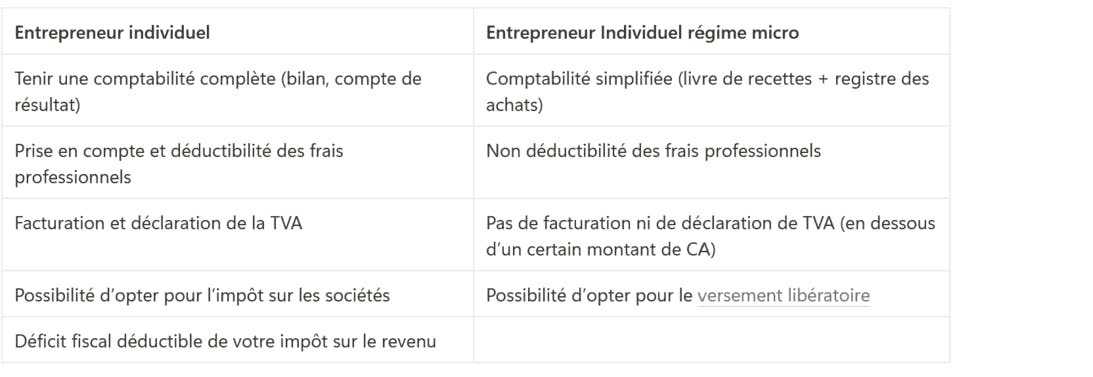

Obligations comptables : les principales différences

Démarches de création et fermetures des entreprises

Création

Que vous souhaitiez exercer sous le statut d’entrepreneur individuel classique ou de micro-entrepreneur, vous devez vous immatriculer au RNE (Registre national des entreprises).

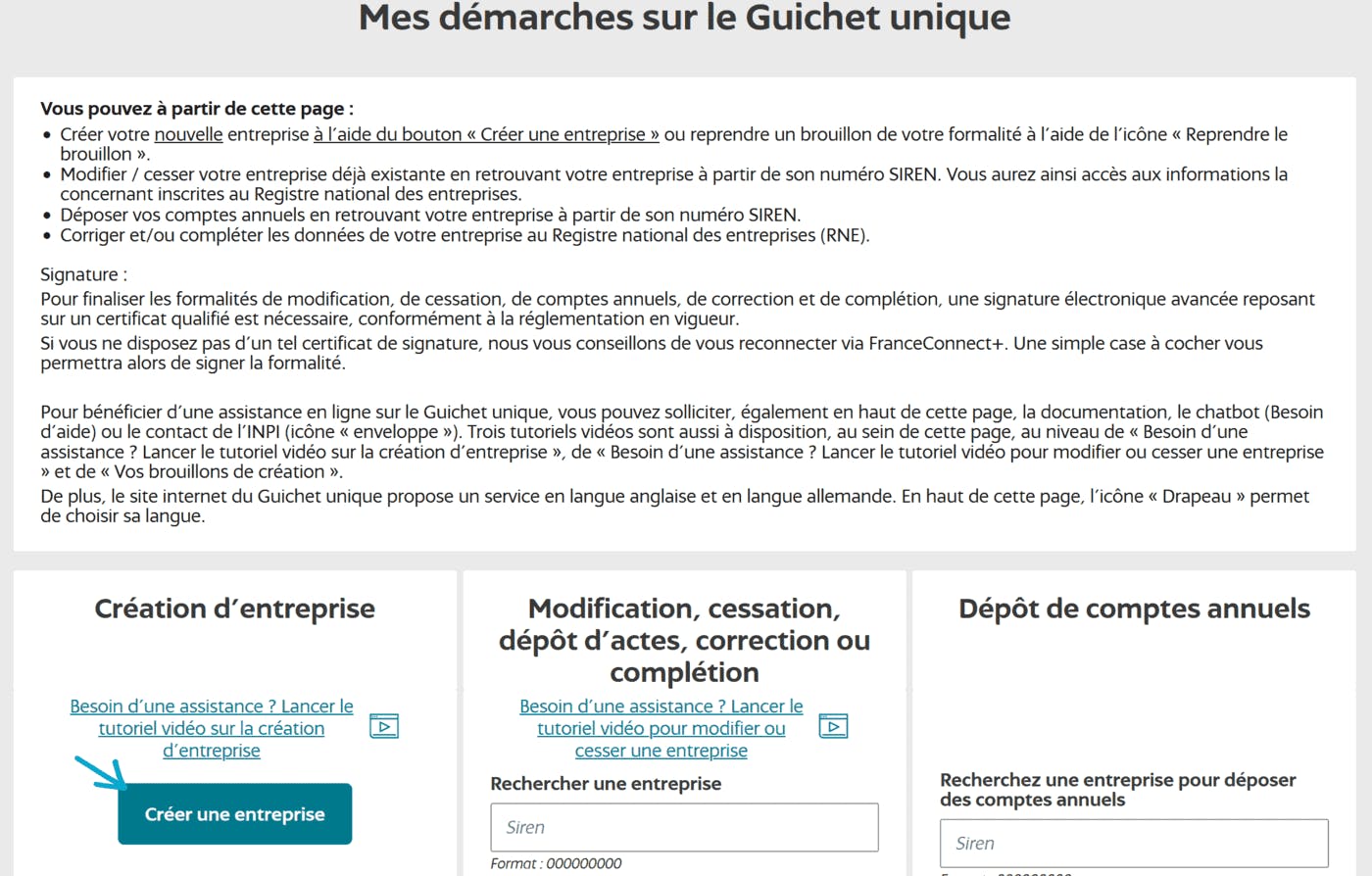

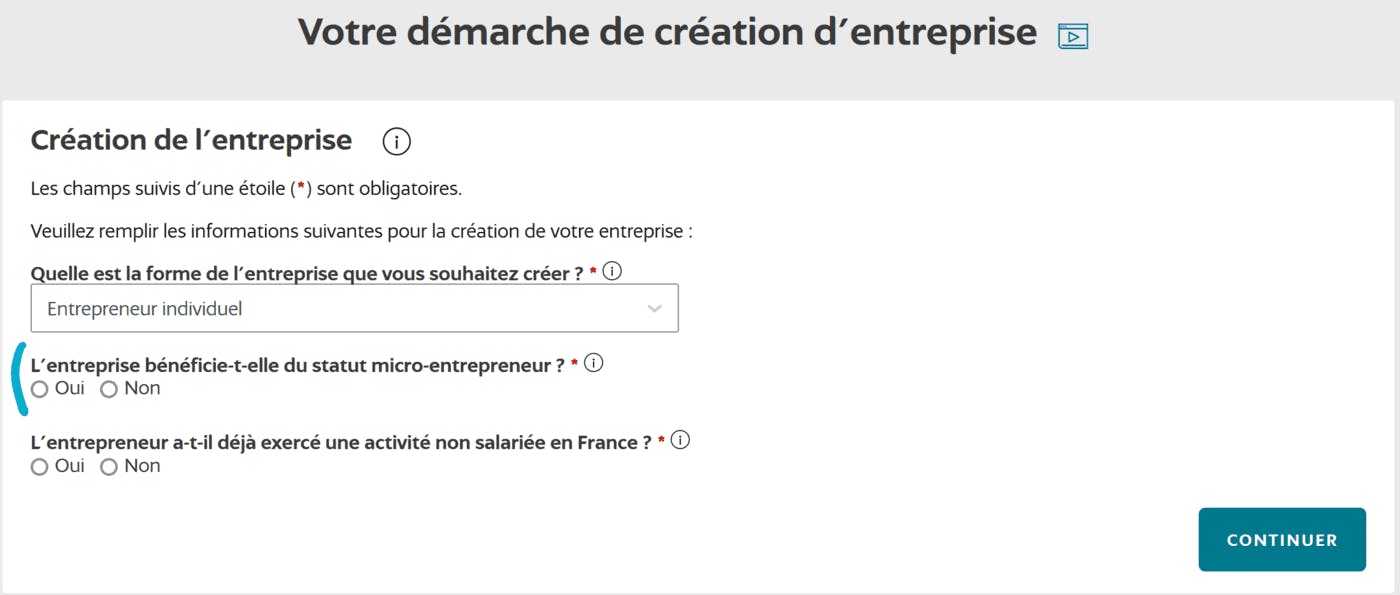

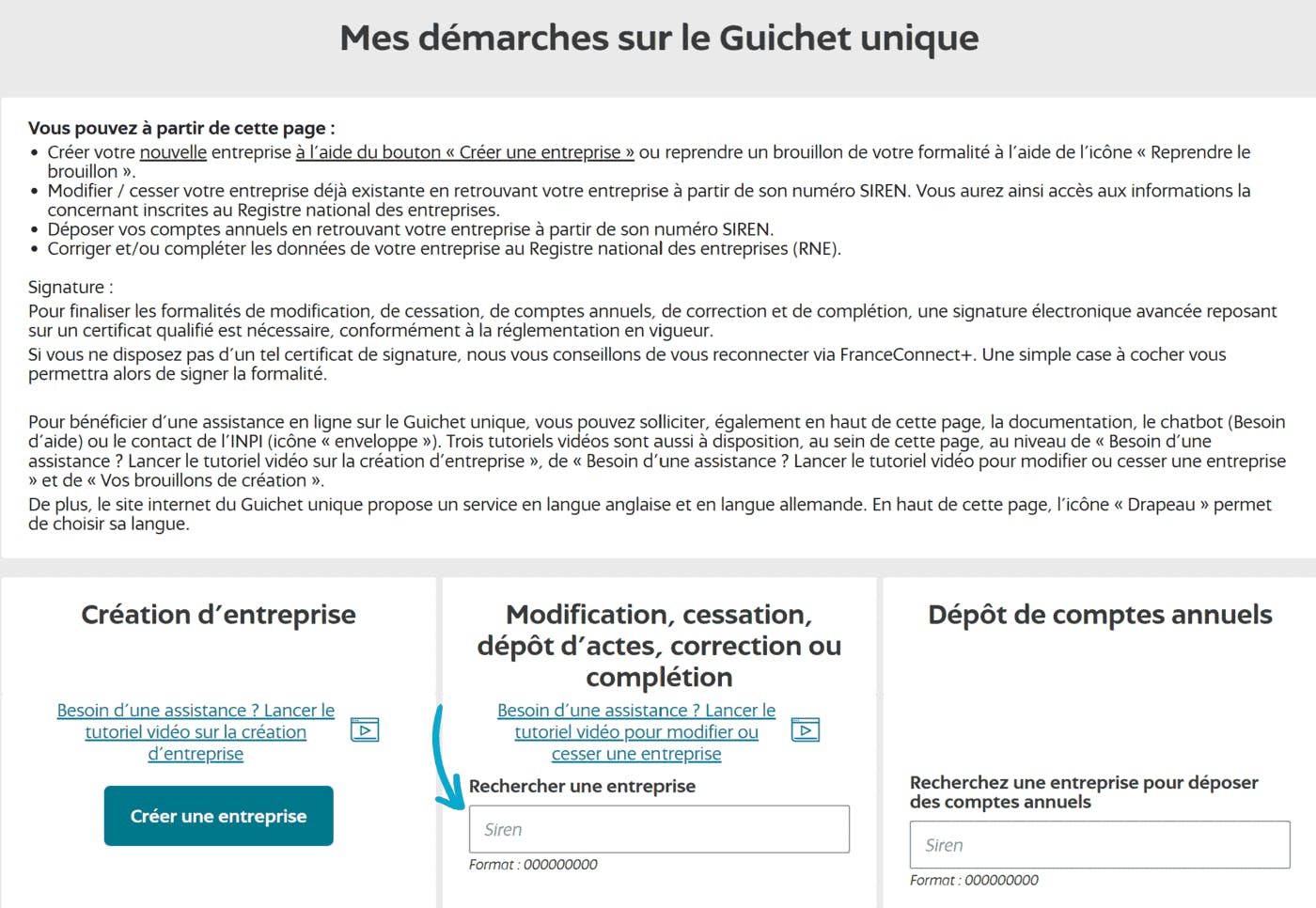

👉 Comment s’immatriculer ?

En allant sur le site du Guichet unique de l’INPI. Vous n’avez pas besoin de déposer de capital social ou de rédiger des statuts.

Une fois connecté, cliquez sur “Déposer une formalité de création d’entreprise”.

Puis cliquez sur “Créer une entreprise”.

Attention, c’est ici que vous devrez choisir si vous exercez en tant que micro-entrepreneur en cochant oui ou non.

La seule différence réside dans le coût de l’immatriculation. Alors qu’elle est payante pour l’entrepreneur individuel classique (sauf professions libérales), elle est gratuite pour le micro-entrepreneur.

Fermeture

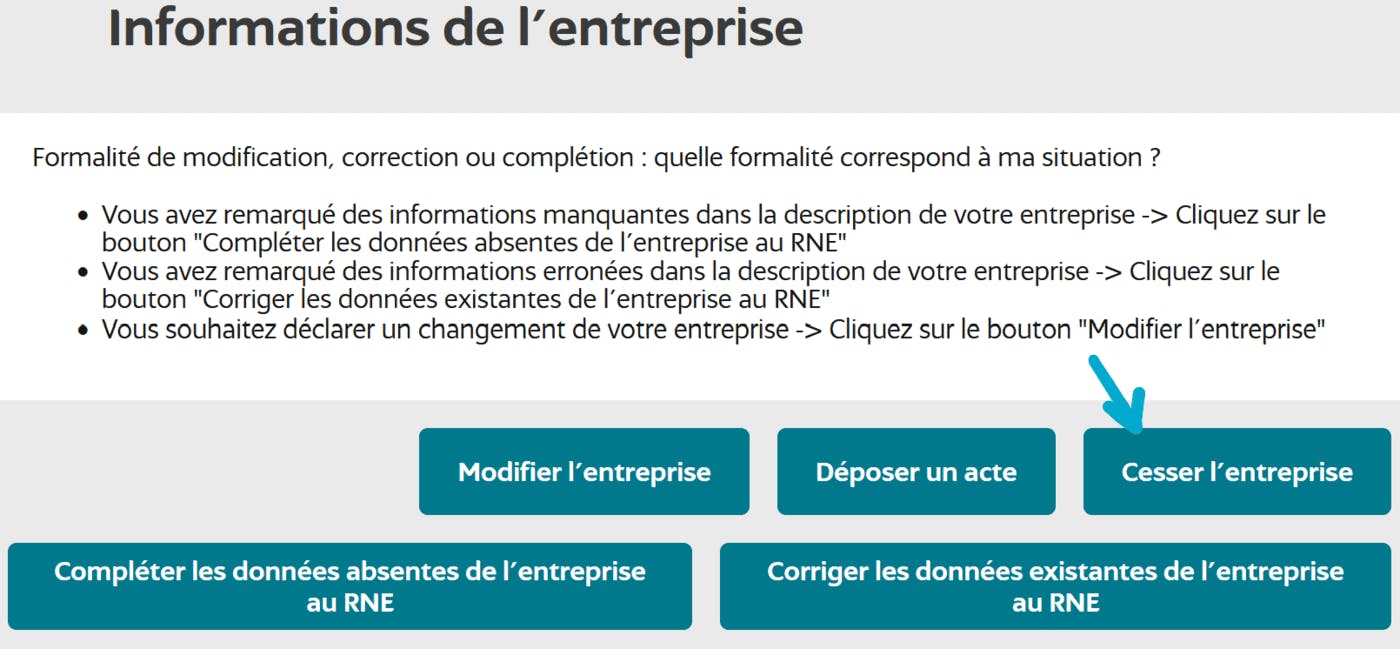

Si vous souhaitez fermer votre entreprise individuelle - notamment si vous avez dépassé les seuils de la micro-entreprise et que vous préférez vous tourner vers un statut plus avantageux (EURL ou SASU par exemple) – vous devez :

1. Vous connectez à votre espace sur le guichet unique de l’INPI et déposer une déclaration de cessation d’activité ;

2. Effectuer les démarches fiscales requises (déclaration de résultat et de TVA si Entrepreneur Individuel classique, déclaration de CVAE et de CFE) ;

3. Remplir la déclaration des revenus des indépendants pour le calcul des cotisations sociales et de l’impôt sur le revenu.

FAQ

Quelle différence entre entreprise individuelle et micro-entreprise ?

La micro-entreprise est une entreprise individuelle mais soumise à un régime simplifié par rapport à l’entreprise individuelle classique (pas besoin de tenir une comptabilité complète par exemple). On parle de régime micro-fiscal et micro-social. La micro-entreprise n’est accessible qu’à l’entrepreneur qui ne dépasse pas un certain montant de chiffre d’affaires (qui varie en fonction de la nature de son activité).

Quand passer de micro-entreprise à entreprise individuelle ?

- Lorsque vous dépassez pendant 2 années consécutives les plafonds de chiffre d’affaires de la micro-entreprise.

- De manière volontaire, si vous souhaitez par exemple pouvoir déduire vos charges ou pour anticiper le dépassement des plafonds.

Nos derniers articles

Découvrez Jump

en 20 min

avec Léo.

Moi c'est Léo, je vous explique chaque jour le modèle Jump et ses avantages concrets en 20 minutes chrono. Entre 20 & 30 freelances posent leurs questions à chaque RDV. Rejoignez-nous pour tout comprendre !