Forme juridique micro-entreprise : définition, démarches et formalités

La micro-entreprise – anciennement désignée sous le terme d’auto-entreprise - n’est pas une forme de société à proprement parler. En effet la micro-entreprise est une entreprise individuelle jouissant d’un régime fiscal et social simplifié. La forme juridique de la micro-entreprise est donc l’entreprise individuelle.

Avantages de la forme juridique de la micro-entreprise

Les avantages de choisir la micro-entreprise comme mode d’exercice de votre activité, sont nombreux. En voici quelques uns :

- Simplicité de création : pas de statuts à rédiger, pas de capital social à constituer, immatriculation gratuite et en ligne, sur le guichet unique de l’INPI ;

- Obligations comptables simplifiées : tenue uniquement d’un livre des recettes, déclaration mensuelle ou trimestrielle de votre chiffre d’affaires auprès de l’URSSAF pour le paiement de vos cotisations sociales ;

- Régime fiscal et social simplifié : taux de cotisations sociales appliqués directement à votre chiffre d’affaires (si votre chiffre d’affaires est nul, vous ne payez pas de cotisations), possibilité d’opter pour le versement libératoire si vous souhaitez payer votre impôt sur le revenu en même temps que vos cotisations sociales ;

- Exonération de TVA (régime de franchise en base de TVA), si votre chiffre d’affaires est inférieur à un certain montant (91 900 € pour les activités commerciales et 36 800 € pour les activités de prestation de services) ;

Définition du régime de l'auto-entrepreneur

Le régime de l’auto-entrepreneur est celui de la micro-entreprise. Cela signifie qu’il exerce sous le statut d’entreprise individuelle mais avec un régime fiscal et social simplifié.

À savoir

Pour bénéficier du régime de la micro-entreprise, votre chiffre d’affaires doit respecter certains seuils, fixés par la loi. Téléchargez notre ebook sur le plafond Auto-entreprise pour plus d’informations.

Régime micro-fiscal

Le régime fiscal du micro-entrepreneur est dit simplifié en raison du mode de calcul de l’impôt à payer.

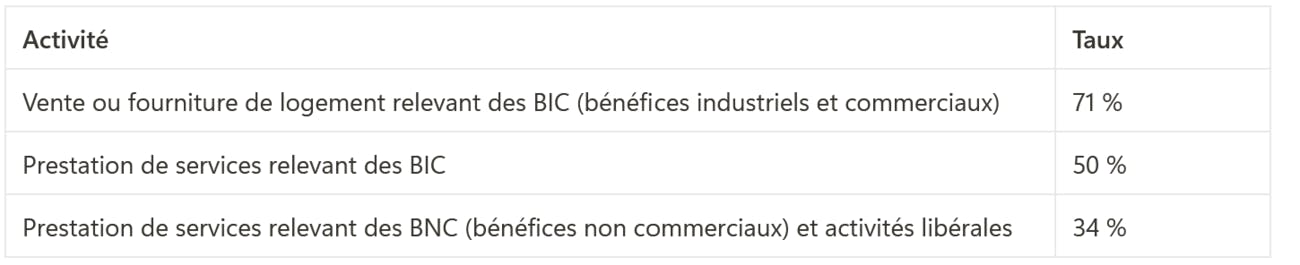

En effet, pour calculer votre impôt, est appliqué au chiffre d’affaires annuel que vous avez réalisé, un abattement forfaitaire. Le taux de cet abattement est fixe et dépend de la nature de votre activité. Cet abattement est prévu pour compenser la non déduction des frais professionnels engagés pour l’exercice de l’activité.

Exemple : Vous êtes consultant micro-entrepreneur en recrutement, votre chiffre d’affaires annuel est de 20 000 €. Après application de l’abattement forfaitaire, votre revenu imposable sera de 14 925 € (20 000 – 34% de 20 000).

Régime micro-social

En tant que micro-entrepreneur votre régime social est simplifié.

Premièrement, vous n’êtes pas obligé de produire un bilan comptable annuel, comme c’est le cas pour toutes les autres formes d’exercice (SASU, EURL, Entrepreneur Individuel classique, etc).

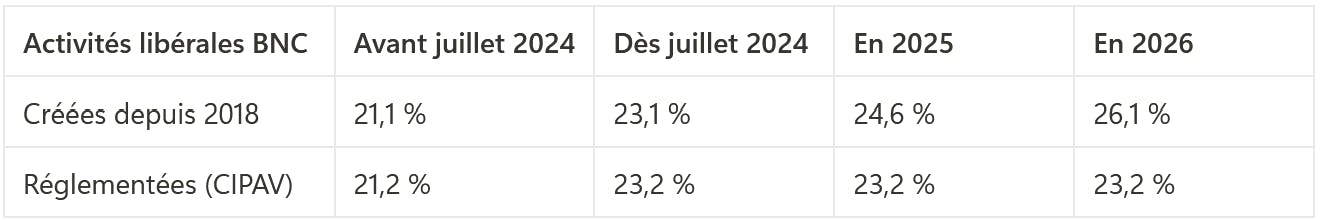

Ensuite, vos cotisations sociales sont calculées à partir d’un pourcentage de votre chiffre d’affaires (mensuel ou trimestriel en fonction de votre choix). Ce pourcentage dépend là encore de la nature de votre activité.

Attention, à partir du 1er juillet 2024 les taux de cotisations sociales évoluent pour les activités libérales en BNC.

L’avantage de ce mode de calcul est que vous ne payez des cotisations sociales que si vous réalisez un chiffre d’affaires. Attention toutefois, même si vous ne réalisez pas de chiffre d’affaires il faudra faire une déclaration à 0 auprès de l’URSSAF et votre protection sociale sera impactée (pas d’indemnité journalière en cas d’arrêt de travail, allocations maternité/paternité réduites).

Les déclarations et le paiement de vos cotisations se font ensuite en ligne en quelques clics sur le site de l’URSSAF, mensuellement ou trimestriellement en fonction de votre choix.

Démarches pour immatriculer sa micro entreprise

Pour immatriculer votre micro-entreprise, rien de plus simple, il vous suffit de suivre les étapes suivantes :

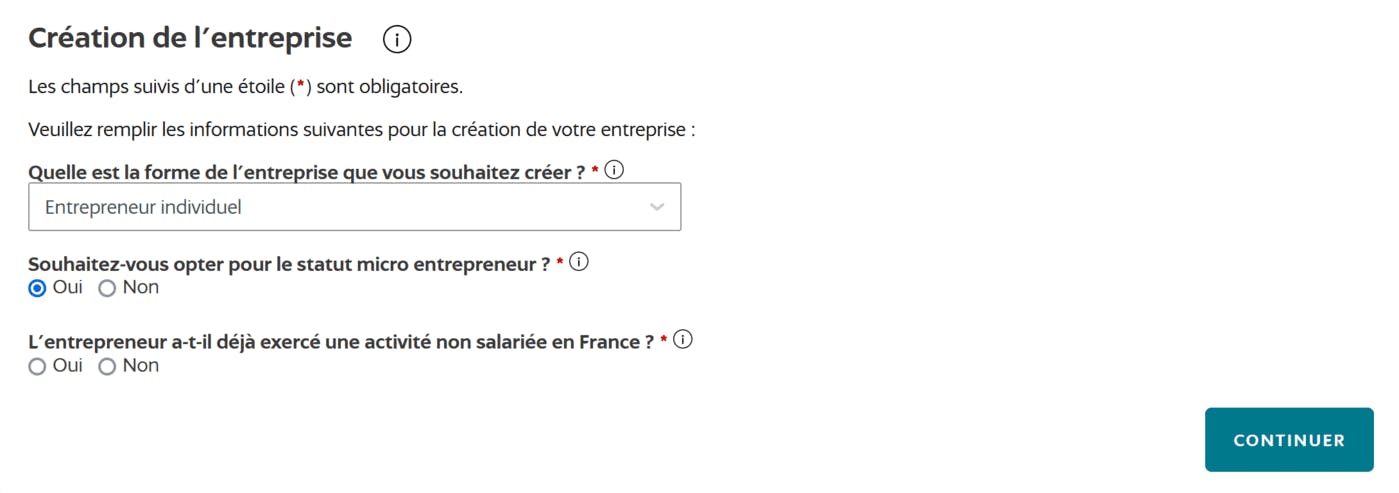

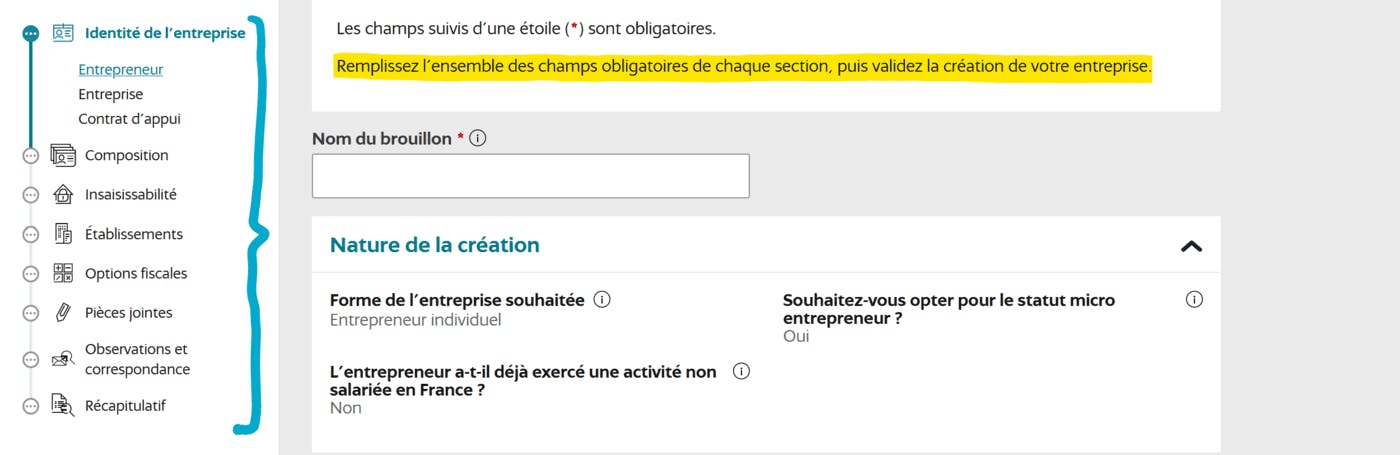

- Vous devez déclarer votre activité sur le guichet unique de l’INPI. Pour cela connectez-vous ou créer votre compte et cliquez sur « Déposer une formalité de création d’entreprise » sur la page d’accueil ;

- Choisissez la forme d’entreprise que vous souhaitez créer (« Entrepreneur individuel ») et cocher « Oui » à la question « L’entreprise bénéficie-t-elle du statut micro-entrepreneur ? » ;

- Renseignez toutes les informations relatives à l’entrepreneur (nom, prénom, date de naissance, etc), à l’entreprise (domiciliation, etc), à l’établissement (adresse, etc) et à l’activité (description, etc) ;

- Choisissez vos options fiscales (option pour le versement libératoire ou non) et sociales (périodicité de versement des cotisations) ;

- Joindre les pièces justificatives demandées (pièce d’identité en cours de validité, etc) ;

- Signez la formalité en ligne.

Pensez ensuite à vous enregistrer auprès de l’URSSAF (en créant votre compte sur le site autoentrepreneur.urssaf.fr) pour pouvoir déclarer et payer vos cotisations et effectuer votre demande d’ACRE et/ou d’ARCE si vous êtes éligible.

Une fois votre formalité de création validée par l’INPI, vous pourrez récupérer votre extrait Kbis qui atteste que votre micro-entreprise est bien immatriculée au Registre du Commerce et des Sociétés (RCS).

À savoir

Si vous déménagez de domicile personnel ou de locaux professionnels, il faudra en informer l’administration et effectuer un changement d’adresse.

Coût de création de la micro-entreprise

Coûts liés à la création

- L’immatriculation

L’un des principaux avantages de la micro-entreprise est que son immatriculation est gratuite.

Pour les agents commerciaux il faut s’inscrire au registre spécial des agents commerciaux et cette formalité est payante.

- Ouverture d’un compte bancaire

L’ouverture d’un compte bancaire dédiée à votre activité d’auto-entrepreneur est facultative tant que vous ne dépassez pas 10 000 € de chiffre d’affaires sur deux années consécutives.

Les frais d’ouverture d’un compte bancaire professionnel peuvent varier entre 20 et 30 €.

- Souscription d’une assurance

Selon l’activité que vous exercez vous devrez obligatoirement souscrire à une assurance professionnelle.

Par exemple, les micro-entrepreneurs exerçant une profession réglementée doivent obligatoirement souscrire à une assurance RC pro (responsabilité civile professionnelle).

Les coûts d’une assurance professionnelle sont très variables.

- Frais de domiciliation d’une entreprise

Si vous décidez de recourir aux services d’une société de domiciliation pour votre micro-entreprise, il vous faudra payer des frais qui dépendent de l’adresse choisie et des éventuels services annexes auxquels vous souhaiteriez souscrire.

Coûts postérieurs à la création

- Cotisations sociales

L’une des principales charges financières dont vous devrez vous acquitter en tant qu’auto-entrepreneur est le paiement de vos cotisations sociales tous les mois ou tous les trimestres.

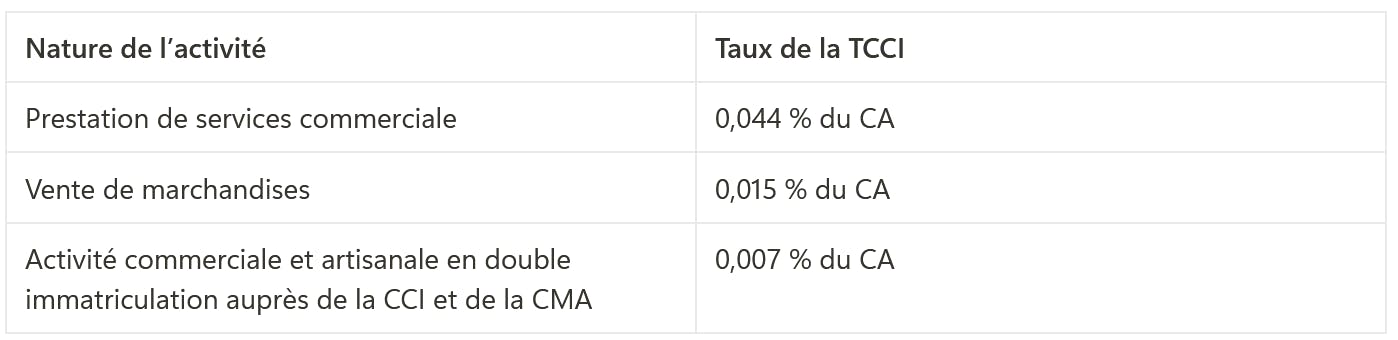

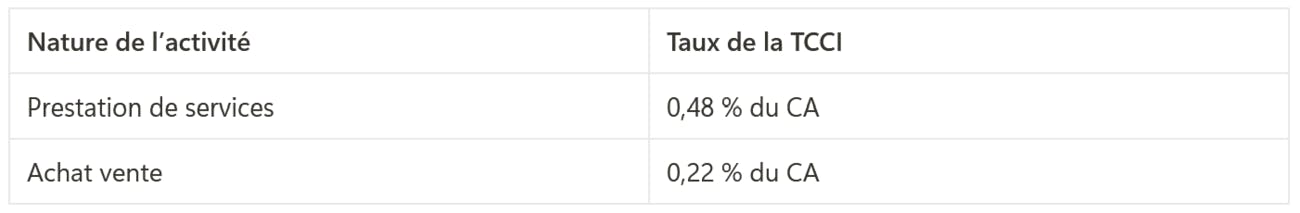

La contribution à la formation professionnelle des auto-entrepreneurs (CFP) est une taxe qui vous permet de bénéficier du droit à la formation professionnelle. Les taux appliqués à votre chiffre d’affaires sont les suivants :

- Taxe pour frais de chambre consulaire

Si votre chiffre d’affaires dépasse 5000 € vous devrez payer :

La taxe pour frais de chambre de commerce et d’industrie, si vous êtes commerçant ;

La taxe pour frais de chambre de métiers et de l’artisanat, si vous êtes artisan.

Pour les départements du Bas-Rhin, du Haut-Rhin et de la Moselle, les taux sont différents.

Que faire en cas de changement de statut ?

Si vous êtes micro-entrepreneur, vous pouvez décider de changer de régime juridique (SASU, SAS, EURL, SARL, etc) pour plusieurs raisons :

- Votre activité se développe et vous dépassez les seuils de chiffre d’affaires autorisés en micro-entreprise ;

Astuce

Si vous dépassez ces seuils, sachez qu’il est aussi possible de conserver votre micro-entreprise en la cumulant avec le portage salarial Jump (sous certaines conditions). Cerise sur le gâteau ? Vous bénéficierez en prime de la protection sociale avantageuse du salariat.

- Vous souhaitez avoir un associé ;

- Les charges engendrées par votre activité sont trop élevées et vous souhaiteriez pouvoir les déduire.

Pour en savoir plus sur la meilleure forme d’exercice à choisir pour votre situation, assistez dès à présent à notre démo de groupe Jump.

Formalités en cas de cessation d'activité

Il se peut que vous soyez amené un jour à fermer votre micro-entreprise (pour cause de départ à la retraite, changement d’activité, retour au salariat, changement de forme d’exercice, etc).

Les étapes que vous devrez suivre pour cesser votre activité sont alors les suivantes :

- Déclarer votre cessation d’activité en ligne, sur le site du guichet unique de l’INPI en entrant votre numéro SIREN sous la mention « Modification ou cessation d’entreprise », puis en cliquant en haut à droite sur « Cessez l’entreprise » ;

- Effectuer votre dernière déclaration mensuelle ou trimestrielle de chiffre d’affaires et payer vos cotisations sociales auprès de l’URSSAF ;

Si vous n’avez pas opté pour le versement libératoire de l’impôt sur le revenu, vous devrez remplir une déclaration 2042-C-PRO, lors de votre prochaine déclaration d’impôts sur le revenu ;

- Payer la CFE pour votre dernière année d’exercice (qui pourra être calculée au prorata si vous en faites la demande au SIE).

FAQ

Quelle est la forme juridique d'une micro-entreprise ?

La forme juridique de la micro-entreprise est l’entreprise individuelle. Une entreprise individuelle est une forme juridique où une seule personne gère l'entreprise, sans qu'une entité juridique distincte ne soit créée.

Est-ce que la micro-entreprise est une entreprise individuelle ?

Oui la micro-entreprise est une entreprise individuelle mais bénéficiant d’un régime fiscal et social simplifié appelé le régime micro-fiscal et micro-social. Par exemple, il n’est pas nécessaire de fournir un bilan comptable annuel, le calcul des impôts et des cotisations sociales est simplifié, etc.

Nos derniers articles

Découvrez Jump

en 20 min

avec Léo.

Moi c'est Léo, je vous explique chaque jour le modèle Jump et ses avantages concrets en 20 minutes chrono. Entre 20 & 30 freelances posent leurs questions à chaque RDV. Rejoignez-nous pour tout comprendre !